Notre méthode de succès.

C’est comme ça que ça marche.

2 Comment trouvons-nous et évaluons-nous les actions intéressantes ?

Nous sommes ton navigateur financier pour de meilleures décisions.

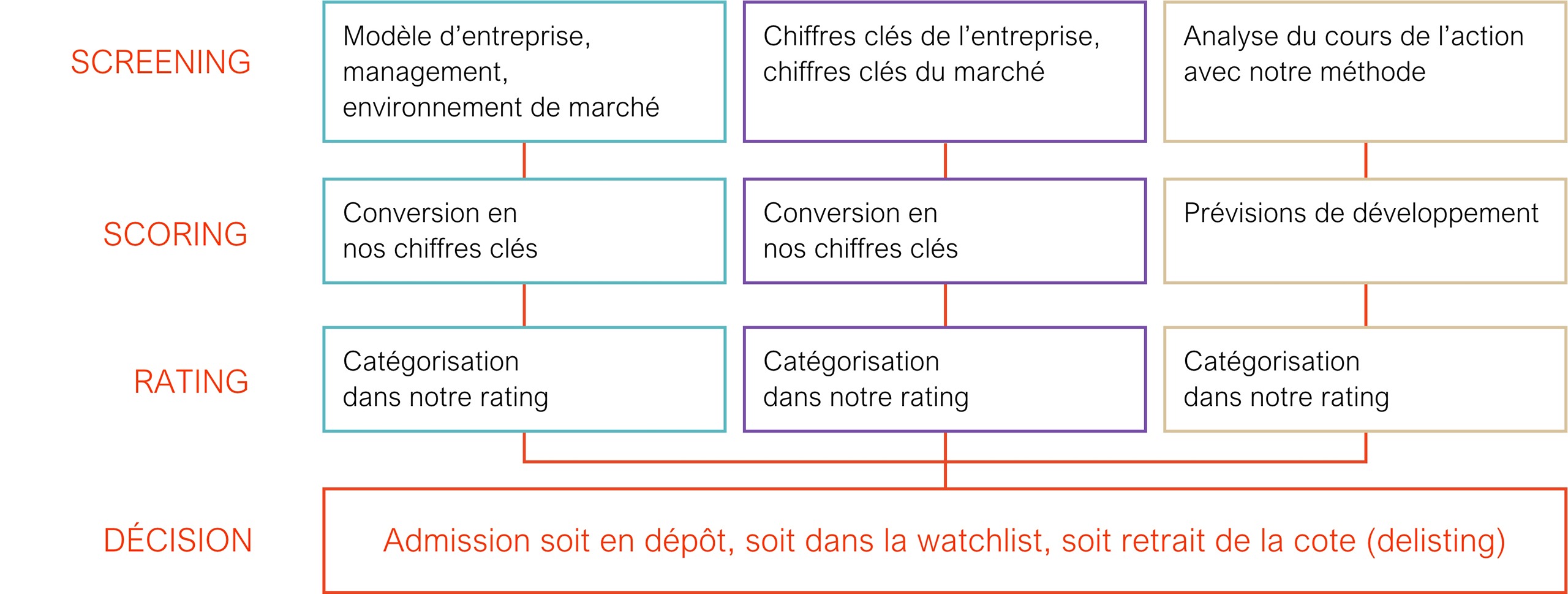

La première étape de notre sélection est un screening fondamental de l’entreprise. Nous y posons des questions très fondamentales, comme les suivantes :

- Que produit l’entreprise ?

- Comprenons-nous cela ou les produits ?

- Les produits ou le modèle commercial peuvent-ils être copiés ?

- L’entreprise occupe-t-elle une position dominante sur le marché ?

- Quel est l’environnement concurrentiel ?

- Quelle est la position de la direction ?

- Comment se présentent les bilans de l’entreprise ?

- Quelles sont les perspectives de l’entreprise, tant en termes de chiffres que d’opportunités ou de risques de marché ?

- Quel est le cours de l’action ? Le cours de l’action se trouve-t-il avant une baisse importante des prix, au milieu d’une telle baisse ou au début d’une hausse des prix ?

La première étape de notre sélection est un screening fondamental de l’entreprise. Nous y posons des questions très fondamentales, comme les suivantes :

- Que produit l’entreprise ?

- Comprenons-nous cela ou les produits ?

- Les produits ou le modèle commercial peuvent-ils être copiés ?

- L’entreprise occupe-t-elle une position dominante sur le marché ?

- Quel est l’environnement concurrentiel ?

- Quelle est la position de la direction ?

- Comment se présentent les bilans de l’entreprise ?

- Quelles sont les perspectives de l’entreprise, tant en termes de chiffres que d’opportunités ou de risques de marché ?

- Quel est le cours de l’action ? Le cours de l’action se trouve-t-il avant une baisse importante des prix, au milieu d’une telle baisse ou au début d’une hausse des prix ?

Aperçu graphique de notre processus de décision :

3 Nous ne nous contentons pas de parler, nous agissons !

Notre dépôt modèle à portée de main.

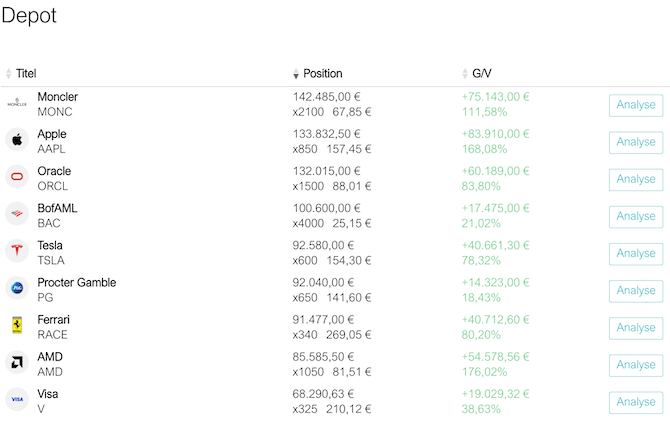

Liberty Stock Markets dépôt d'échantillons.

Comment notre dépôt modèle est-il structuré ?

Notre dépôt modèle est structuré comme tout dépôt réel. Il s’agit d’un dépôt continu avec un taux d’épargne. Nous ne recommençons pas chaque année, mais continuons à entretenir notre dépôt sans fin. Il n’y a pas de valeur de départ ni de valeur cible, mais un dépôt en croissance constante grâce à des dépôts d’épargne mensuels et des bénéfices réinvestis, comme chacun peut et devrait le faire.

Dans notre aperçu du dépôt, tu peux voir à tout moment les titres que nous détenons actuellement et ceux que nous avons achetés ou vendus, à quelle date et à quelles conditions.

Liberty Stock Markets est synonyme de performance maximale et de transparence.

Tu peux nous juger chaque jour à l’aune de nos actions.

Un projet à long terme dont chacun profite.

4 Savoir où va le marché est la clé de notre succès !

Les analyses.

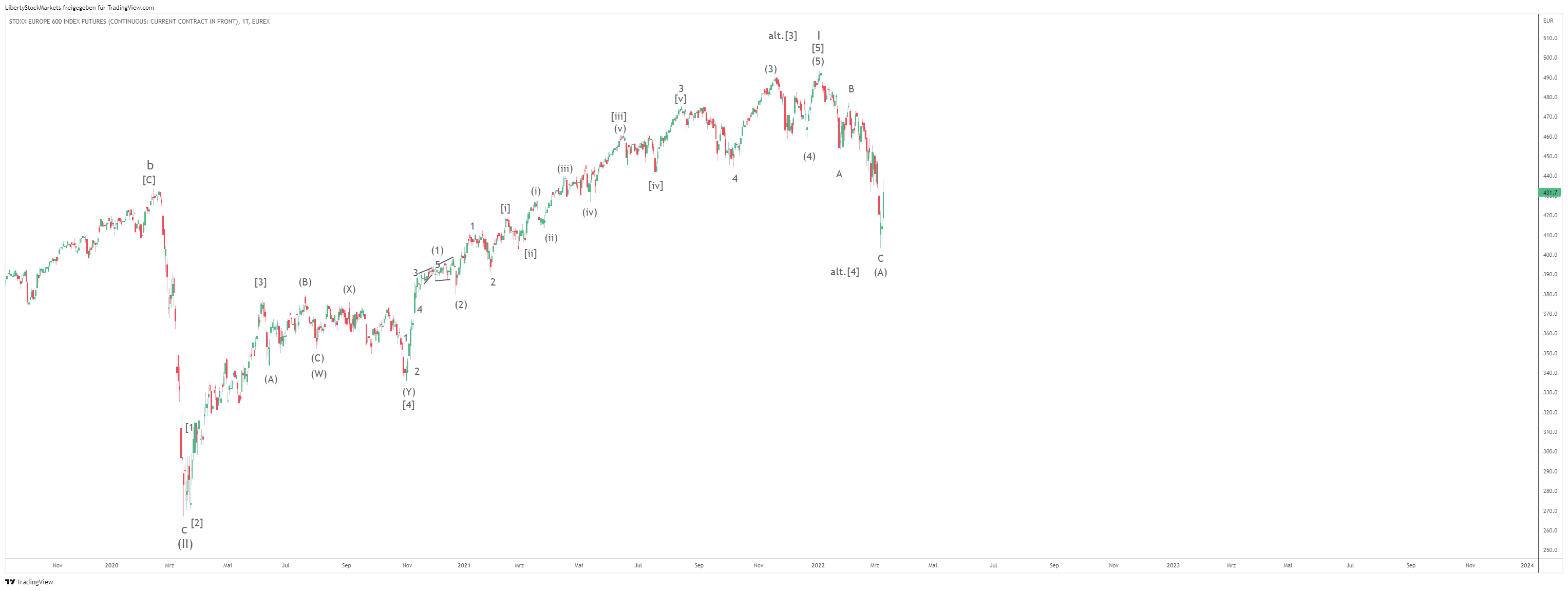

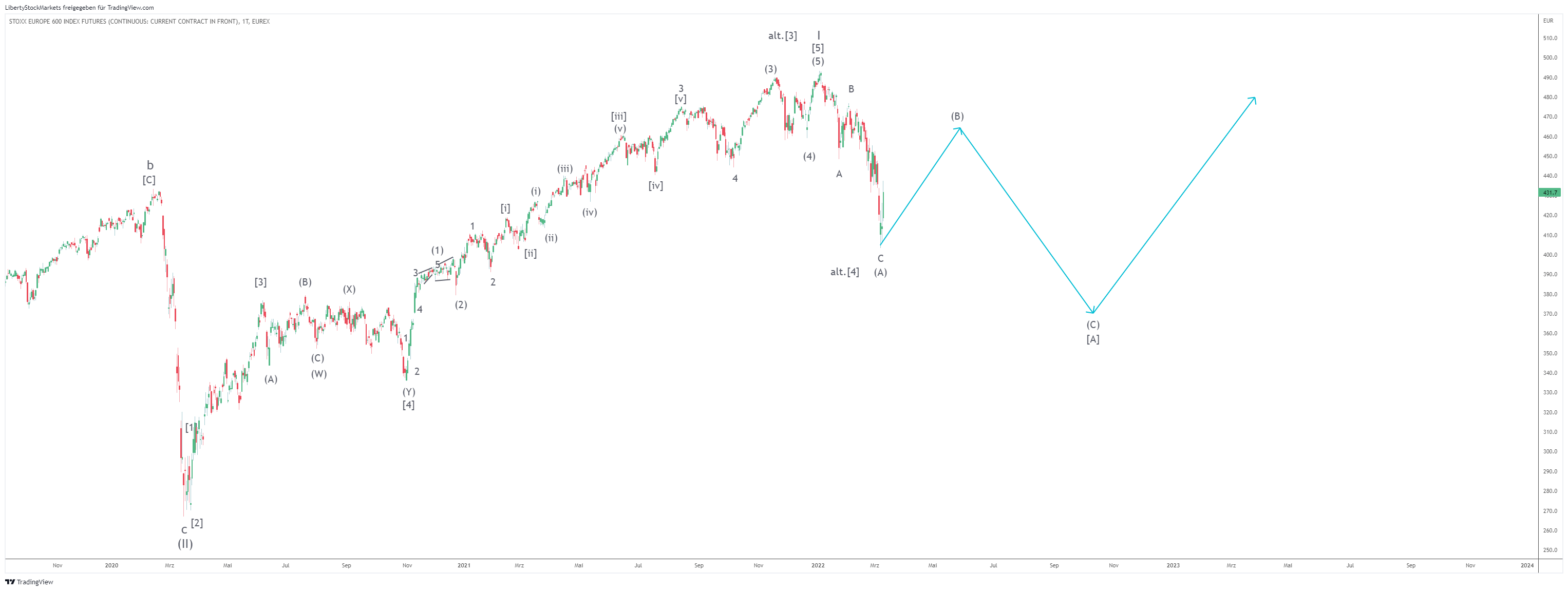

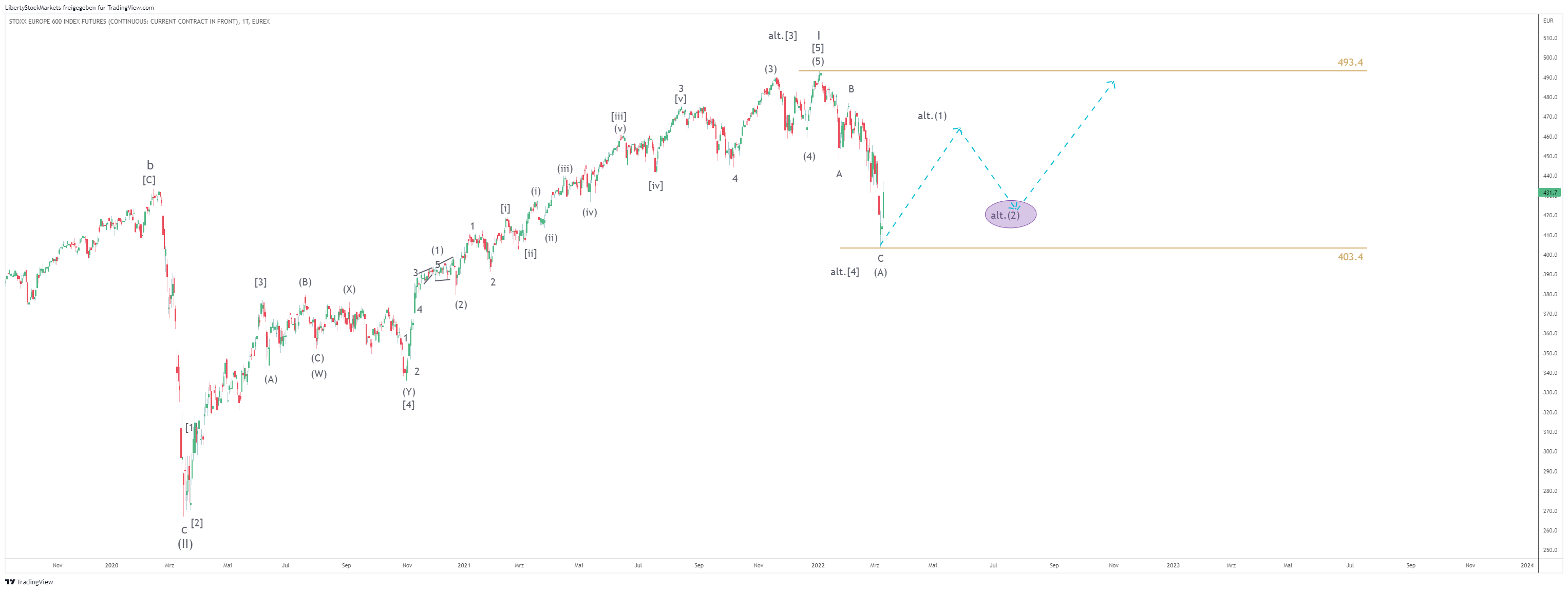

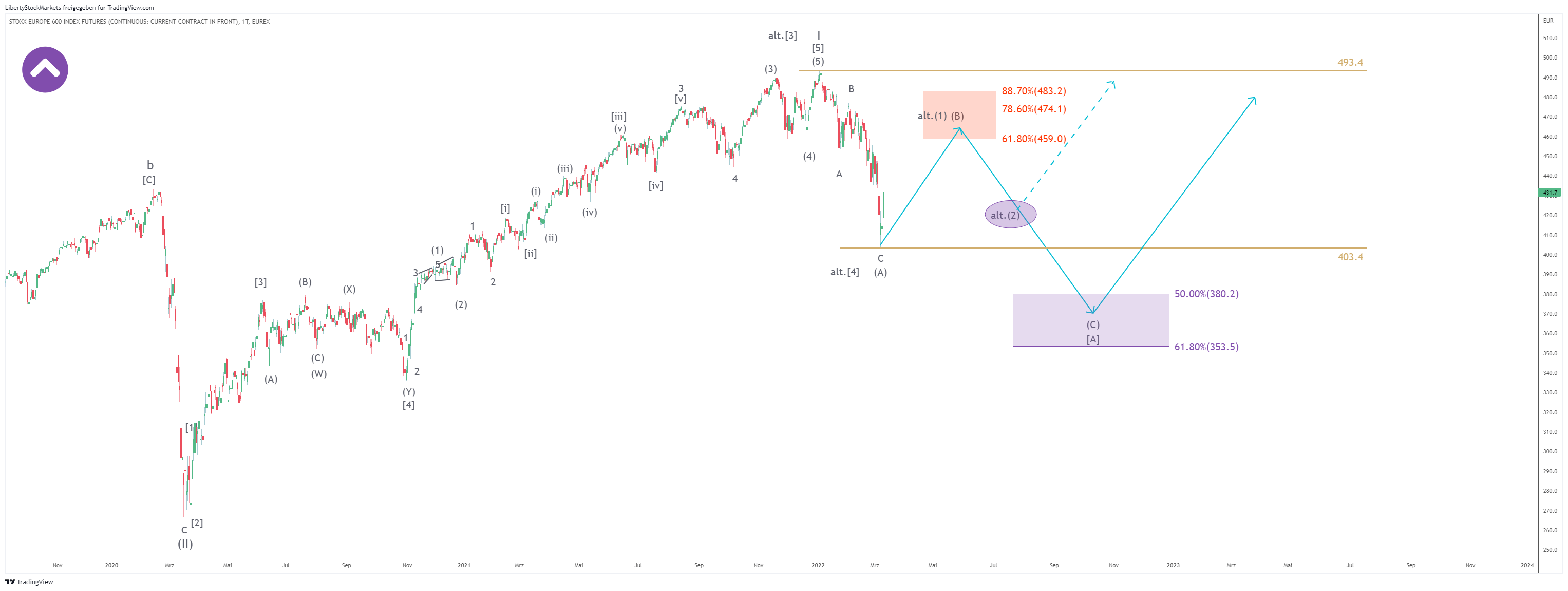

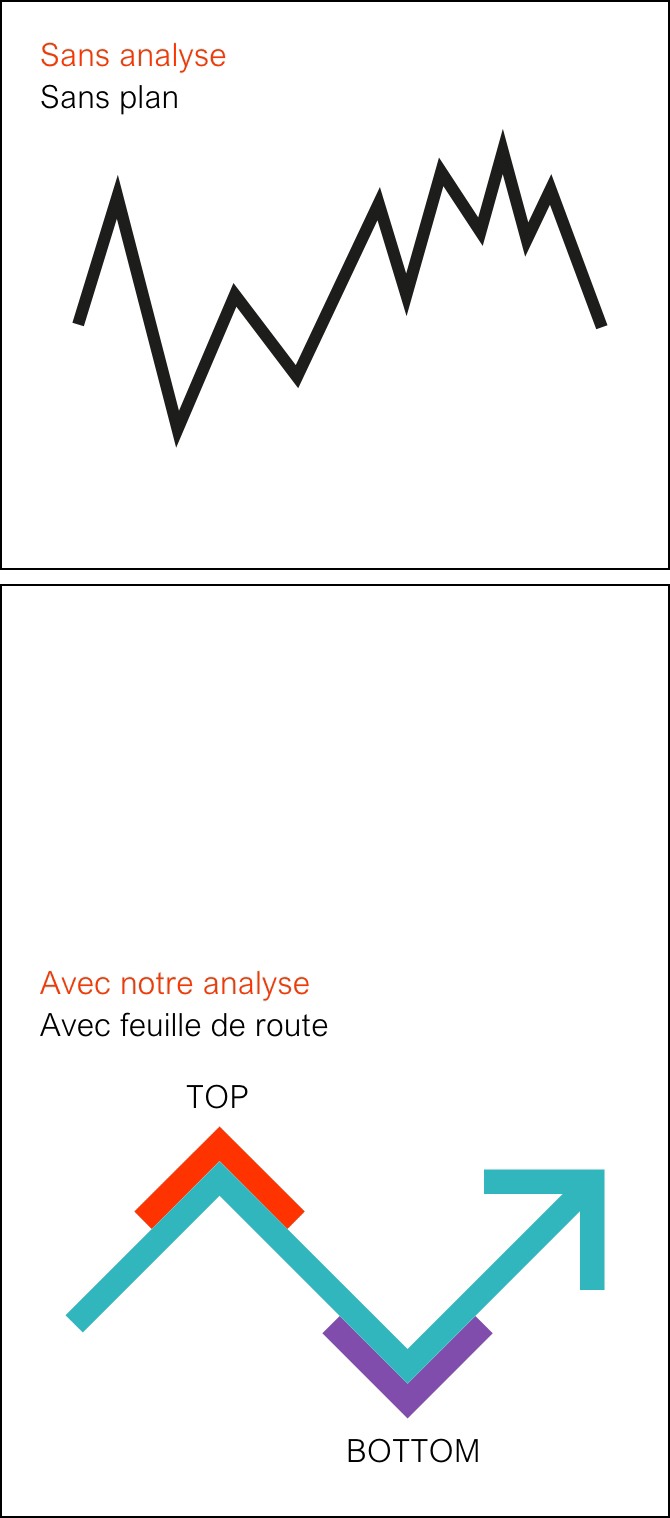

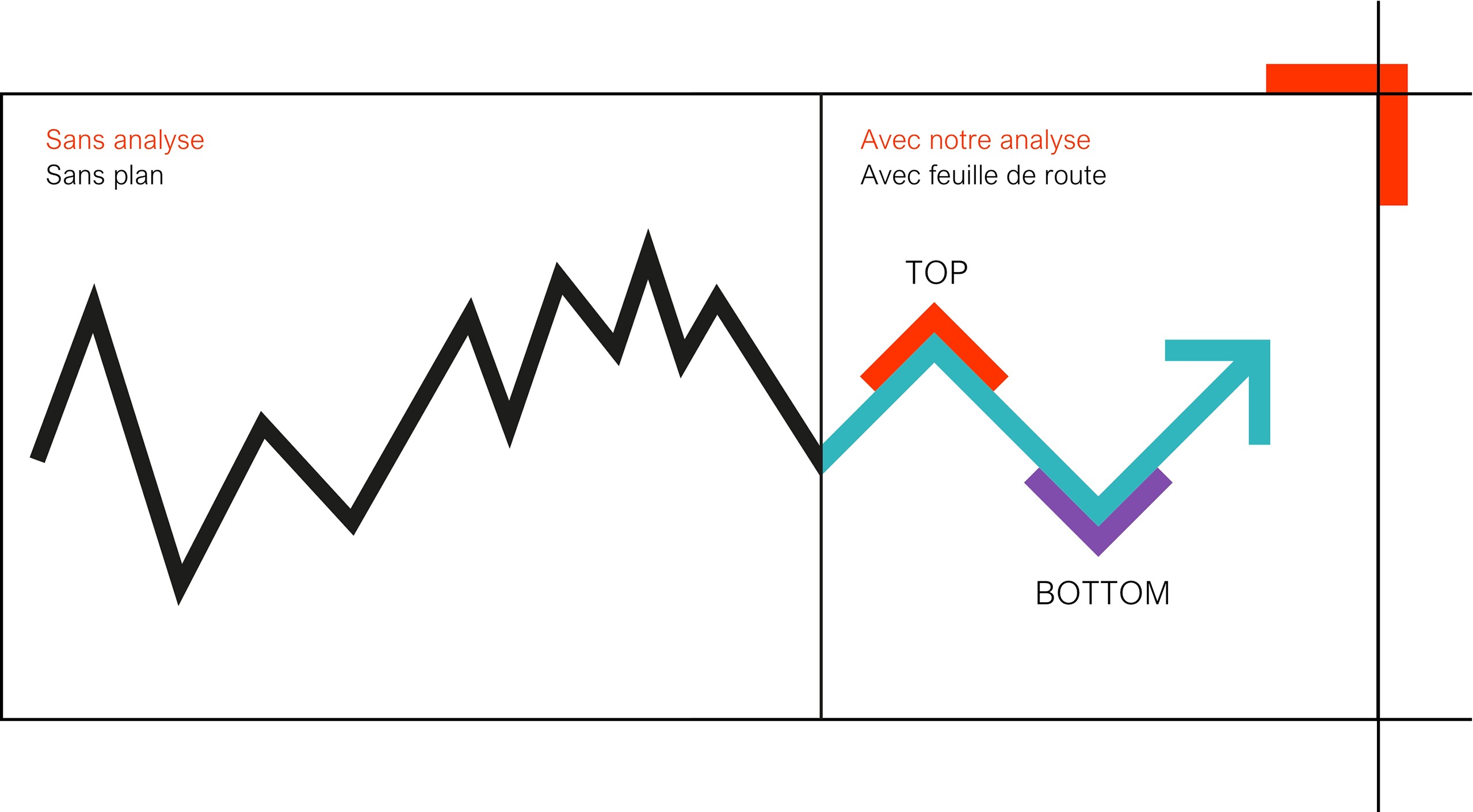

Nos analyses des indices, des ETF et des titres d’actions en constituent le cœur. Nous nous démarquons du marché par nos analyses, car nous savons déjà où va le marché et où se trouvent les points importants qui nécessitent notre action.

Nous savons exactement quand acheter pour obtenir le meilleur rendement possible.

Nous savons exactement où nous devons sortir ou réaliser des bénéfices. Notre méthode mathématique et analytique nous permet

nous permet de faire ce que la plupart des gens ne peuvent pas faire, à savoir agir de manière anticyclique : acheter au plus bas et vendre au plus haut.

Nous te proposons des analyses parfaitement compréhensibles et claires sur de nombreux indices, ETF et une large sélection de titres boursiers.

Il s’agit de tous les titres que nous détenons actuellement dans notre portefeuille et de tous ceux qui figurent sur notre liste de surveillance.

Nos analyses des indices, des ETF et des titres d’actions en constituent le cœur. Nous nous démarquons du marché par nos analyses, car nous savons déjà où va le marché et où se trouvent les points importants qui nécessitent notre action.

Nous savons exactement quand acheter pour obtenir le meilleur rendement possible.

Nous savons exactement où nous devons sortir ou réaliser des bénéfices. Notre méthode mathématique et analytique nous permet

nous permet de faire ce que la plupart des gens ne peuvent pas faire, à savoir agir de manière anticyclique : acheter au plus bas et vendre au plus haut.

Nous te proposons des analyses parfaitement compréhensibles et claires sur de nombreux indices, ETF et une large sélection de titres boursiers.

Il s’agit de tous les titres que nous détenons actuellement dans notre portefeuille et de tous ceux qui figurent sur notre liste de surveillance.

Comment fonctionne notre analyse

Expliqué en 6 étapes :

- 1 1

- 2 2

- 3 3

- 4 4

- 5 5

- 6 6

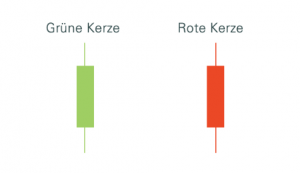

Que sont les représentations de bougies ?

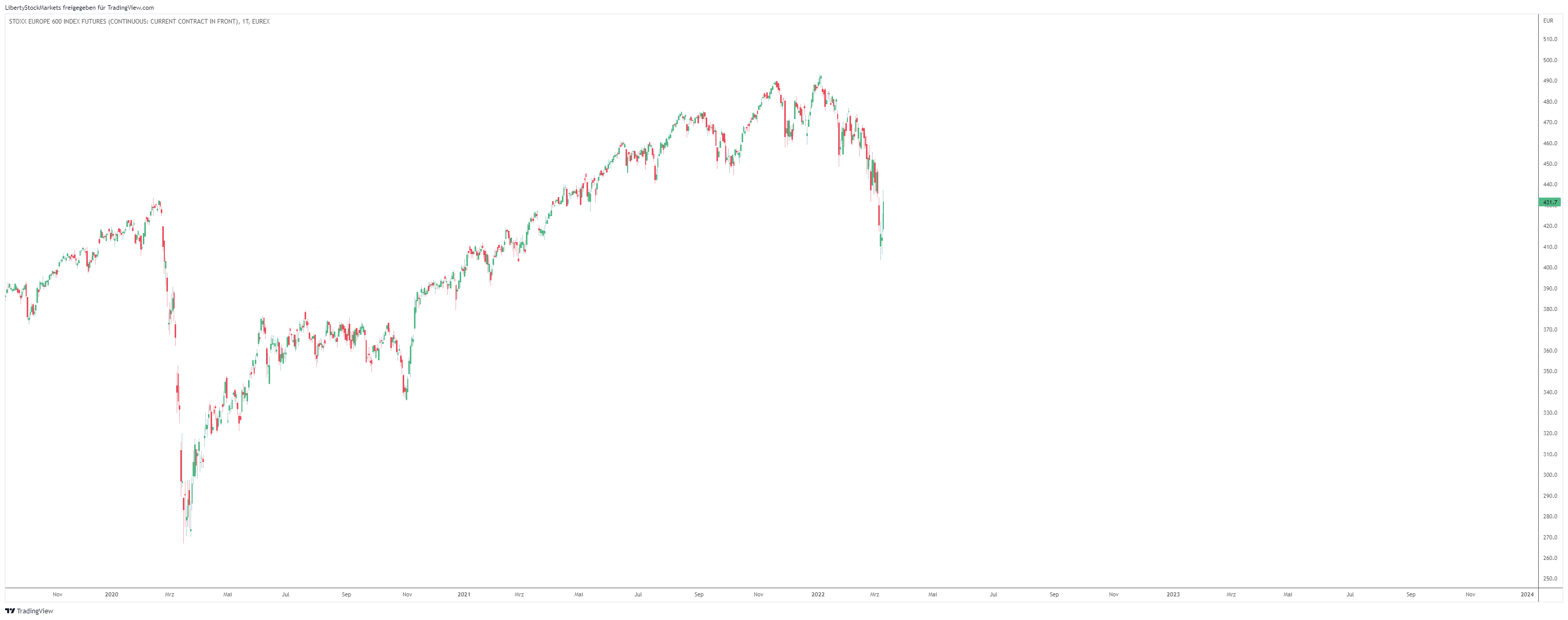

L’évolution du cours des valeurs négociables en bourse (par exemple les ETF et les actions) est représentée par des « chandeliers ».

Chaque bougie représente une unité de temps. Par exemple, un jour. Les bougies sont alignées sur le graphique en fonction de leur niveau de prix, ce qui donne l’évolution du cours.

Si la bougie est verte, le cours de clôture (dans notre exemple, après une heure de négoce) est supérieur à son début. Un niveau de cours plus élevé qu’au début de l’heure mesurée.

Si elle est rouge, le cours de clôture est inférieur au cours de départ.

L’idée de base

Notre méthode est basée sur le développement de la théorie dite des ondes d’Elliott, créée par Ralf Nelson Elliott dans les années 1930.

– Les raisons de l’action se trouvent dans la psychologie des investisseurs et non dans les événements ou les nouvelles (boursières).

– Les actions des investisseurs laissent des traces dans les graphiques de prix.

– Ces modèles s’inscrivent dans des rapports mathématiques.

– Comme tous les autres événements naturels, ils peuvent être expliqués par les mathématiques.

– C’est sur cette base que nous calculons l’évolution des cours et que nous établissons nos prévisions.

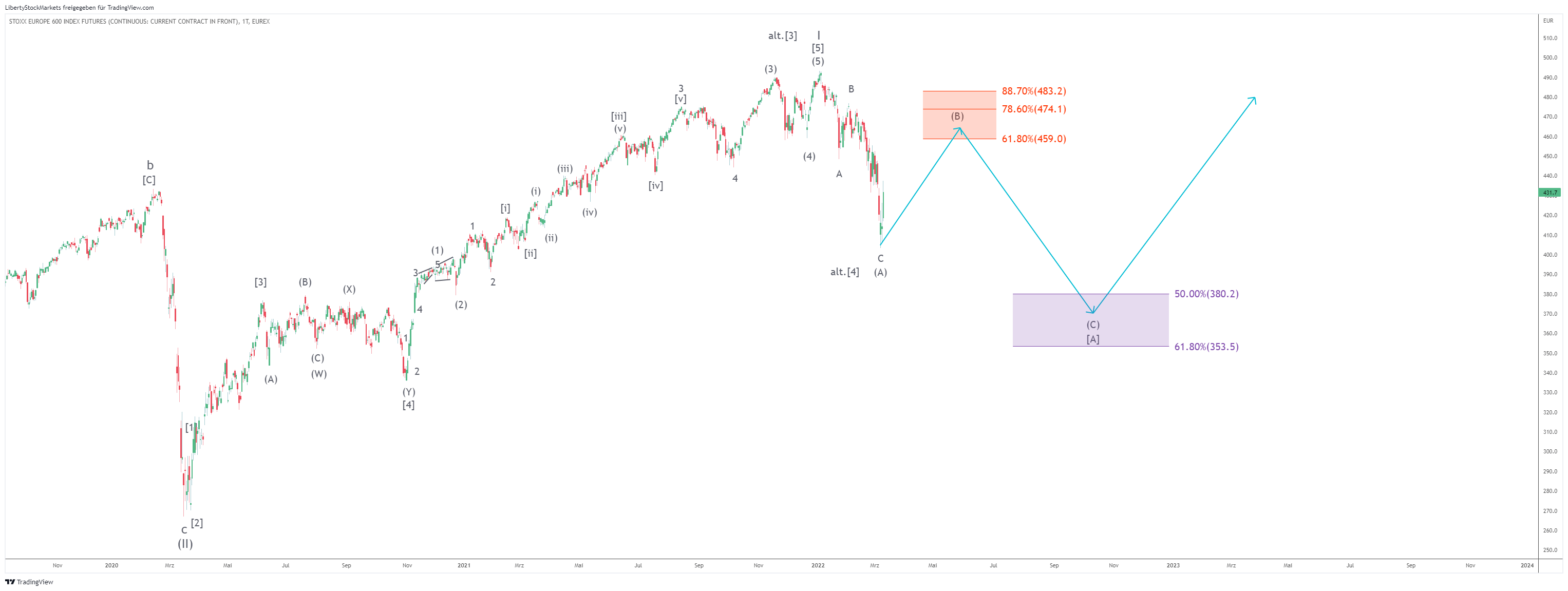

Les boîtes colorées

Les boîtes rouges

indiquent un point de retournement attendu du cours sur la partie supérieure. Cette zone décrit pour nous une possibilité de vente ou de vente partielle afin de réaliser des bénéfices. Mais selon les cas, il peut aussi être judicieux de conserver la position.

Les cases violettes

indiquent un point de retournement attendu du cours sur la partie inférieure. Cette zone décrit pour nous une possibilité d’achat.

Il s’agit de ce que l’on appelle un plancher, car à partir de là, le cours va très probablement augmenter sur une longue période.

Pour nous, ce sont des régions d’achat parfaites pour les investissements à long terme.

Flèches et lignes

Les flèches en pointillé

indiquent la route alternative (alt.) que le cours suivra si notre première prévision ne tient plus la route.

Les cercles violets indiquent des points d’inflexion marquants sur l’itinéraire alternatif. Ils sont à comprendre de manière analogue aux boîtes rouges ou violettes (voir ci-dessus).

Les lignes horizontales

indiquent des niveaux de prix importants pour nous sur le graphique. Par exemple, les résistances que le cours doit dépasser ou les supports en dessous desquels il ne doit plus descendre.

Cales

La cale vers le haut dans le cercle violet

symbolise une tendance principale à la hausse

Ce symbole se trouve en haut à gauche du graphique

Le coin descendant dans le cercle rouge

symbolise une tendance principale à la baisse

Ce symbole se trouve en haut à gauche du graphique

6 Et où va-t-on à l’avenir ?

Notre watchlist.

La sélection des bons titres constitue une part essentielle de notre expertise. C’est pourquoi nous surveillons également de nombreux titres d’actions et ETF que nous considérons comme prometteurs, mais qui ne sont pas encore mûrs pour notre portefeuille.

Notre liste de surveillance contient tous les titres que nous pourrions acheter à l’avenir. Nous la partageons volontiers avec toi. Et le meilleur : nous analysons tous les titres de notre watchlist aussi bien que ceux qui se trouvent déjà dans notre dépôt. Peut-être que tu as déjà l’un ou l’autre dans ton portefeuille.

7 Nos règles d’or du trading d’actions et d’ETF

Nous te présentons ici brièvement nos règles d’or en matière de négoce d’actions, que nous respectons strictement une fois la sélection des titres effectuée. Nous nous assurons ainsi de minimiser nos risques de manière stratégique.

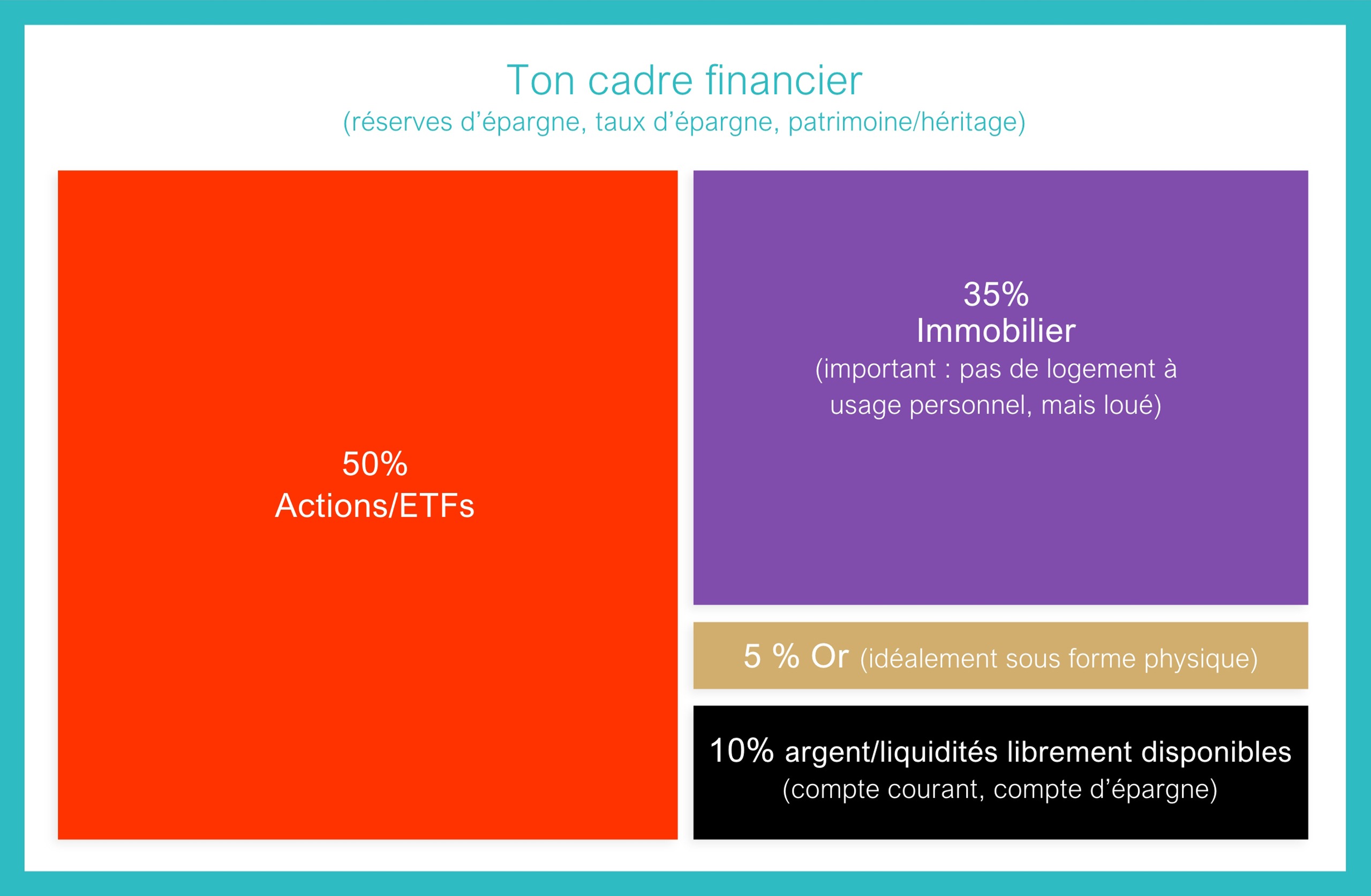

8 Le b.a.-ba de la constitution d’un patrimoine solide

Tu peux voir la répartition idéale de la fortune dans l’aperçu suivant

En fonction de ta situation financière de base, il est toujours conseillé de ne pas tout miser sur une seule carte, mais d’en intégrer plusieurs dans le jeu.

Il n’existe probablement pas de voie royale pour se constituer un patrimoine solide. Néanmoins, il y a quelques éléments importants que nous souhaitons te transmettre.

L’exemple suivant reflète la manière idéale dont tu devrais investir ton argent.

Cela peut sembler difficile à première vue. Mais cela ne l’est pas si tu es cohérent et si tu as suffisamment de temps (plus de 10 à 15 ans).

Actions et ETF

Les actions et les ETF sont de plus en plus populaires. Même avec des sommes relativement modestes, il est possible de réaliser des bénéfices élevés au fil du temps. Chaque mois, tu peux mettre de côté autant d’argent que tu peux en avoir besoin. Tu peux l’investir à chaque fois que des opportunités se présentent. Tout est flexible et simple. En Allemagne, plus de 12 millions de personnes négocient déjà des actions et des ETF*. La tendance est à la hausse.

Les avantages des actions et des ETF sont évidents

Aujourd’hui, grâce à Internet, le négoce d’actions et d’ETF est devenu très simple. Tout peut être fait confortablement via l’ordinateur ou le smartphone. Presque partout dans le monde, tu as accès à tes actions à tout moment. Tu peux les négocier tous les jours, sauf les jours fériés, du lundi au vendredi, aux heures d’ouverture des bourses respectives.

Nous ne pensons pas que le risque lié aux actions et aux ETF soit particulièrement élevé. Ou quelle est, selon toi, la probabilité qu’Apple, Tesla ou McDonald’s fassent faillite au cours des dix prochaines années ? Plutôt faible, pensons-nous. Bien sûr, nous n’avons pas de certitude non plus, mais nous estimons, sur la base de nos calculs, que nous pouvons nous attendre à de fortes croissances, supérieures à celles d’autres classes d’actifs, comme l’immobilier par exemple. Une raison de plus pour poser les bons jalons dès maintenant.

Le dividende est souvent sous-estimé. Il s’agit en quelque sorte d’un intérêt sur tes actions. Tu reçois automatiquement de l’argent par action détenue, plusieurs fois par an, simplement parce que tu détiens l’action. Cela vaut d’ailleurs aussi pour la plupart des ETF.

Le plus important, c’est la stratégie. Et pour cela, tu nous as. Nous misons sur une large diversification afin de minimiser les risques. Nous y parvenons par exemple avec un ETF sur l’indice le plus large et le plus fort des États-Unis, le S&P 500.

Lors de la composition de notre portefeuille, nous veillons non seulement à n’y inclure que des actions d’entreprises à fort potentiel et aux activités solides, mais aussi à ce qu’elles ne soient pas interdépendantes. McDonald’s et Apple évoluent dans des secteurs totalement différents.

Les inconvénients des actions et des ETF

Comme pour toute autre activité, tu es entièrement responsable de toi-même et de tes investissements. Tu dois décider toi-même quand et où tu veux entrer ou sortir. Mais pour cela, tu nous as maintenant.

*Source : Deutsches Aktieninstitut

Immobilier

Combien d’Allemands possèdent un bien immobilier, à ton avis ? Tu vas probablement surestimer cette proportion. Les Allemands n’occupent malheureusement que les dernières places du classement européen, avec un pourcentage de 51,1 %, derrière l’Autriche (55,2 %) et devant la Suisse (42,5 %). En comparaison, en Roumanie (le leader européen), plus de 95 % de la population possède son propre bien immobilier*.

Les avantages de l’immobilier

Dans la mesure où les biens immobiliers ne sont pas utilisés par le propriétaire, mais loués, ils peuvent être financés par les revenus locatifs. Ainsi, tu ne dois pas dépenser tes propres fonds. Grâce à ce type de financement, tu te constitues un capital solide au fil des ans. À la retraite, il s’agit d’une belle réserve et d’une bonne sécurité que tu peux faire valoir auprès de la banque pour d’autres projets.

Les inconvénients de l’immobilier

Lors du financement, tu t’engages pour des années et tu ne peux pas emporter le bien immobilier avec toi. Il est et reste au même endroit. Si tu souhaites vivre à l’étranger, tu devras, le cas échéant, t’occuper de trouver de nouveaux locataires depuis l’étranger. Si les locataires sont mauvais, il se peut que tu doives dépenser de l’argent pour des rénovations ou même des assainissements. Les pertes de loyer sont certes rares, mais elles font aussi partie de tes risques. De plus, le marché n’est pas aussi facilement prévisible que le marché des actions. Il n’est pas certain que ton bien immobilier connaisse une augmentation de sa valeur.

*Source : Eurostat (état : 2019)

Or

La raison pour laquelle les banques centrales, par exemple, investissent également une partie dans l’or est la protection matérielle. Nous pensons toutefois que l’effondrement du monde occidental n’est pas très probable. C’est pourquoi nous estimons qu’il n’est judicieux d’investir qu’environ 5 % de son patrimoine dans l’or.