Nuestra receta del éxito.

Así es como funciona.

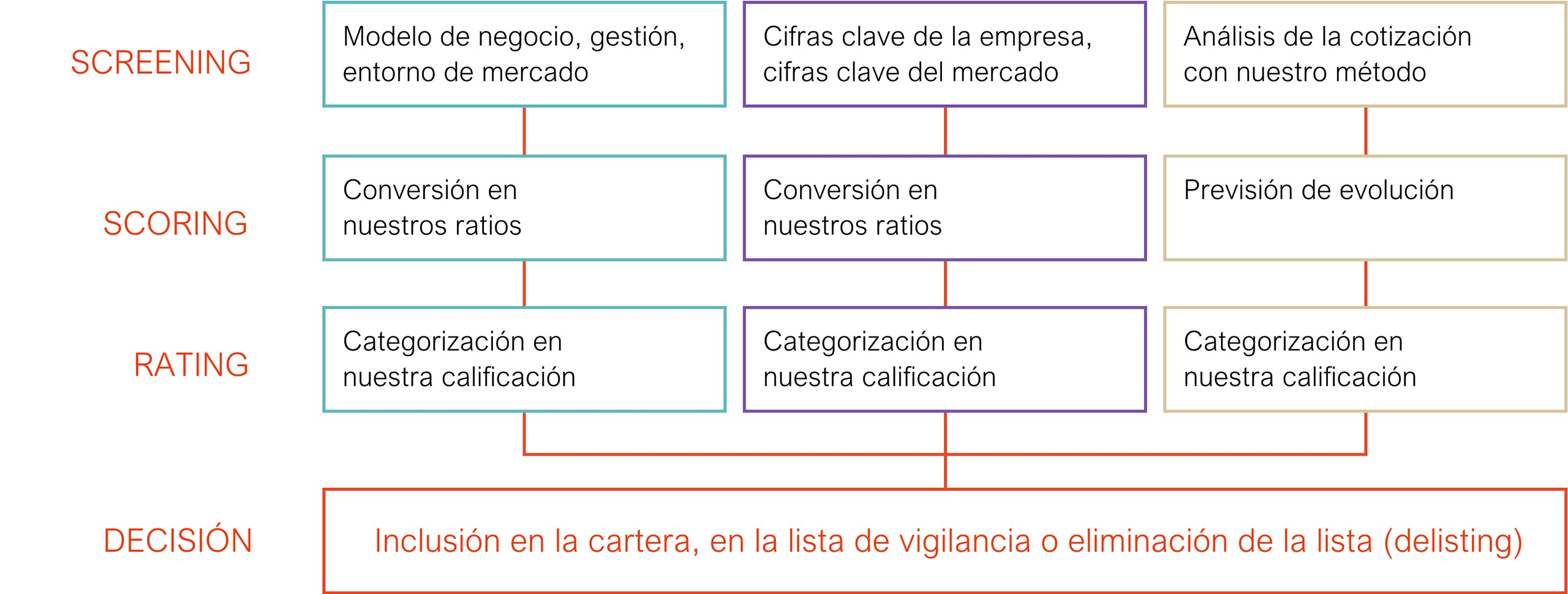

2 ¿Cómo encontramos y valoramos valores interesantes?

Somos su navegador financiero para tomar mejores decisiones.

El primer paso en nuestro proceso de selección es una investigación básica de la empresa. Aquí hacemos preguntas muy básicas, como las siguientes:

- ¿Qué produce la empresa?

- ¿La entendemos o entendemos los productos?

- ¿Se pueden copiar los productos o el modelo empresarial?

- ¿Tiene la empresa una posición dominante en el mercado?

- ¿Cómo es el entorno competitivo?

- ¿Cómo está organizada la gestión?

- ¿Cómo son los balances de la empresa?

- ¿Cuáles son las perspectivas de la empresa, tanto en términos de cifras como de oportunidades o riesgos de mercado?

- ¿Cómo es la cotización de las acciones? ¿Se encuentra la cotización en vísperas de una caída importante, en medio de una o al principio de una subida?

El primer paso de nuestro proceso de selección es un examen básico de la empresa. Aquí hacemos preguntas muy básicas, como las siguientes:

- ¿Qué produce la empresa?

- ¿La entendemos o entendemos los productos?

- ¿Se pueden copiar los productos o el modelo empresarial?

- ¿Tiene la empresa una posición dominante en el mercado?

- ¿Cómo es el entorno competitivo?

- ¿Cómo está organizada la gestión?

- ¿Cómo son los balances de la empresa?

- ¿Cuáles son las perspectivas de la empresa, tanto en términos de cifras como de oportunidades o riesgos de mercado?

- ¿Cómo es la cotización de las acciones? ¿Se encuentra la cotización a las puertas de una caída importante, en medio de una o al principio de una subida?

Un resumen gráfico de nuestro proceso de toma de decisiones:

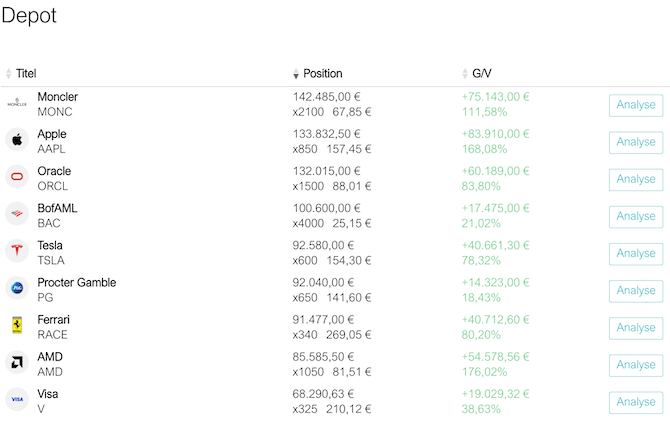

3 No sólo hablamos, ¡actuamos!

Puede tocar nuestra cartera de muestras.

Liberty Stock Markets cartera de muestra.

¿Cómo está estructurada nuestra cartera modelo?

Nuestra cartera modelo está estructurada como cualquier cartera real. A saber, como una cartera continua con un coeficiente de ahorro. No empezamos de cero cada año, sino que mantenemos nuestra cartera sin cesar. No hay un valor inicial ni un valor objetivo, sino una cartera en constante crecimiento a través de depósitos mensuales de ahorro y beneficios reinvertidos, como todo el mundo puede y debe hacer.

En nuestro resumen de cartera, puede ver en cualquier momento qué valores tenemos actualmente y cuáles hemos comprado o vendido, cuándo y en qué condiciones.

Liberty Stock Markets es sinónimo de máximo rendimiento y transparencia.

Puede medirnos por nuestros actos de cada día.

Un proyecto a largo plazo del que todos nos beneficiamos.

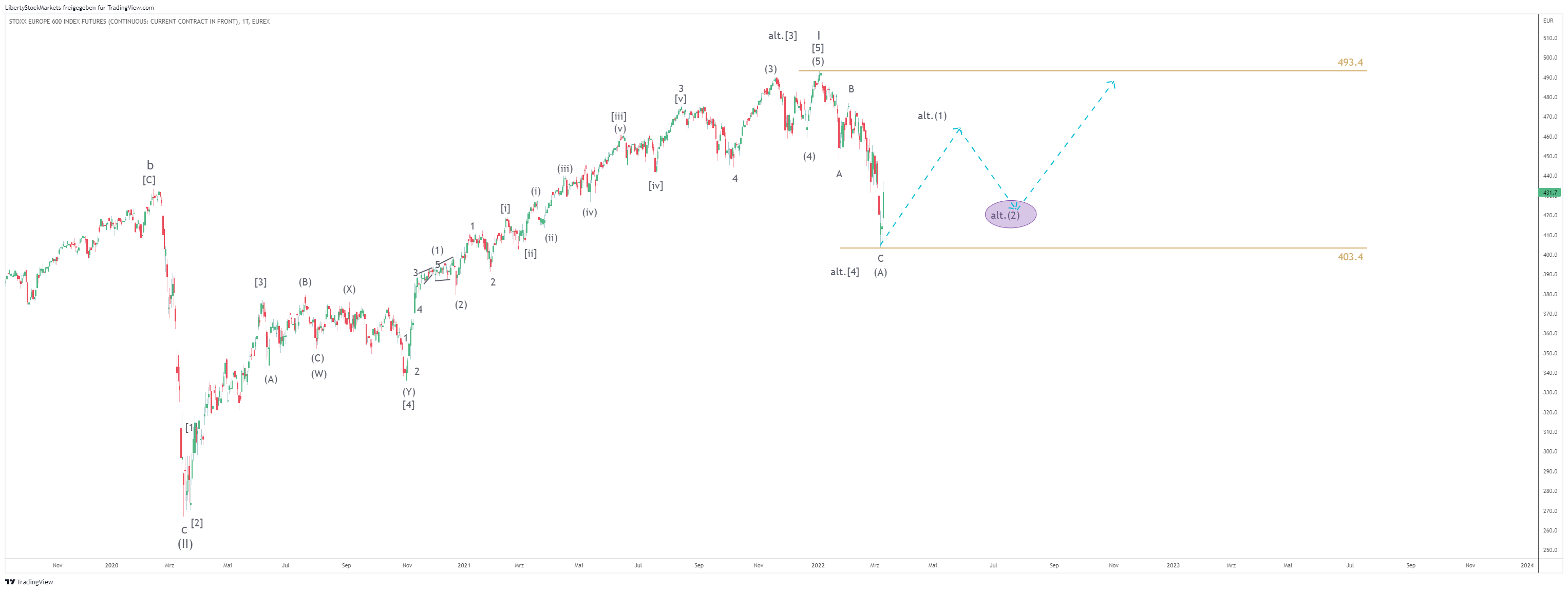

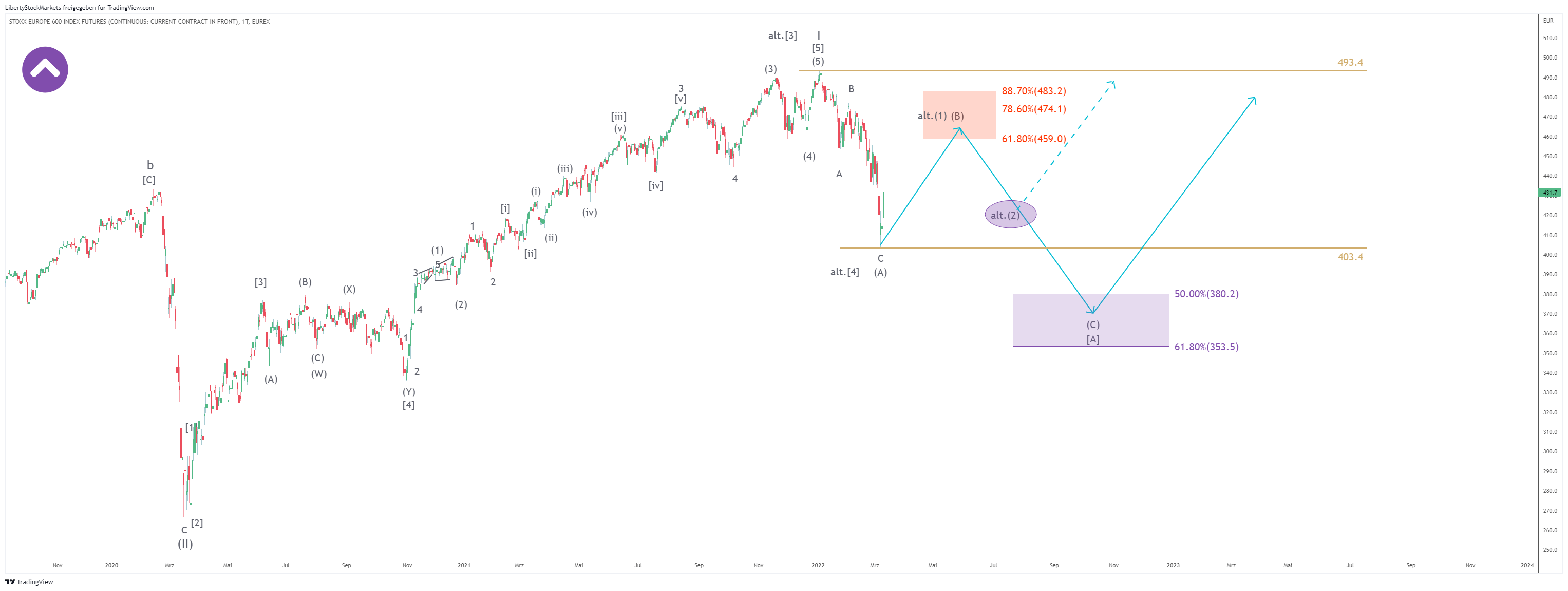

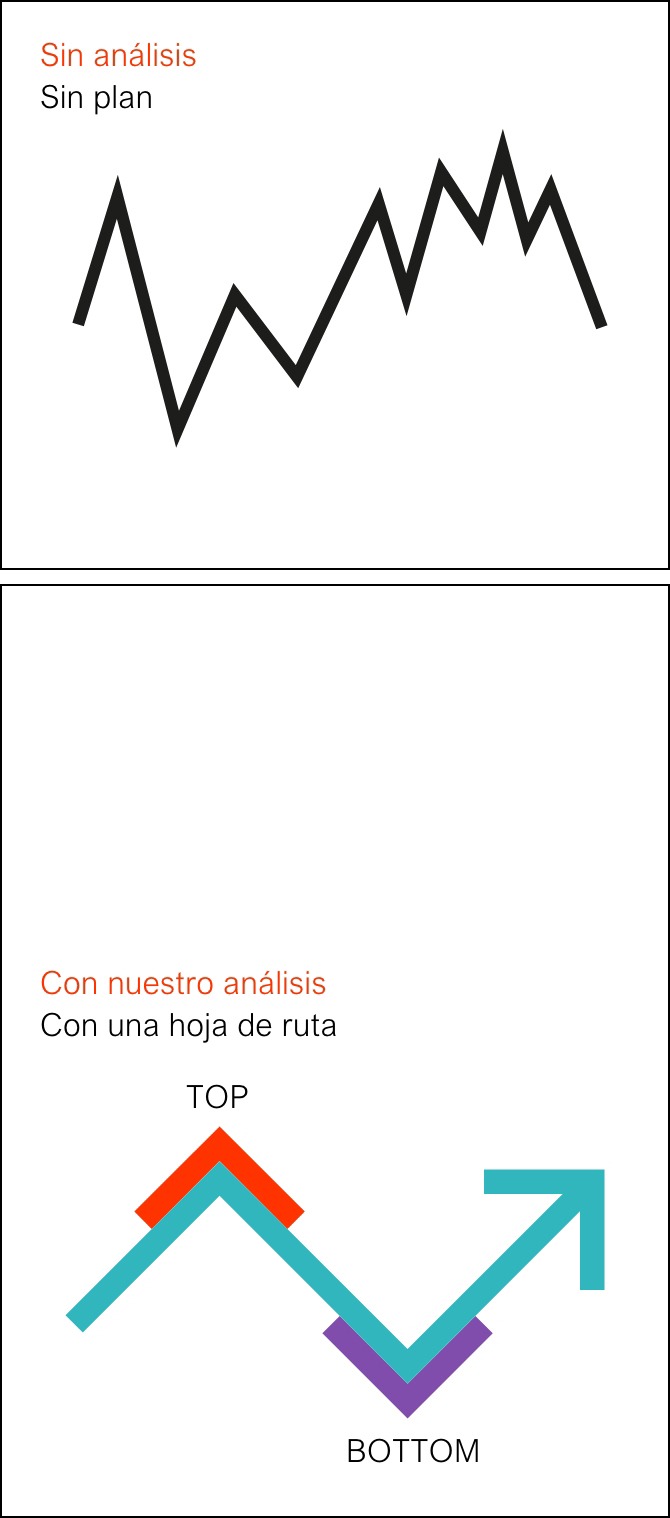

4 Saber hacia dónde se dirige el mercado es nuestra clave del éxito.

Los análisis.

Nuestros análisis de índices, ETF y acciones constituyen el núcleo de nuestra actividad. Nos diferenciamos del mercado con nuestros análisis porque ya sabemos hacia dónde va el mercado y dónde están los puntos importantes que requieren nuestra actuación.

Sabemos exactamente cuándo comprar para obtener la mayor rentabilidad posible.

Sabemos exactamente dónde tenemos que salir o realizar beneficios. Nuestro método matemático-analítico nos permite

hacer lo que la mayoría de la gente no puede, es decir, actuar de forma anticíclica: comprar en los mínimos y vender en los máximos.

Ponemos a su disposición análisis totalmente comprensibles y claros de numerosos índices, ETF y una amplia gama de valores.

Estos son todos los valores que tenemos actualmente en cartera y todos los que están en nuestra lista de seguimiento.

Nuestros análisis de índices, ETF y acciones constituyen el núcleo de nuestra actividad. Nos diferenciamos del mercado con nuestros análisis porque ya sabemos hacia dónde va el mercado y dónde están los puntos importantes que requieren nuestra actuación.

Sabemos exactamente cuándo comprar para obtener la mayor rentabilidad posible.

Sabemos exactamente dónde tenemos que salir o realizar beneficios. Nuestro método matemático-analítico nos permite

hacer lo que la mayoría de la gente no puede, es decir, actuar de forma anticíclica: comprar en los mínimos y vender en los máximos.

Ponemos a su disposición análisis totalmente comprensibles y claros de numerosos índices, ETF y una amplia gama de valores.

Estos son todos los valores que tenemos actualmente en cartera y todos los que están en nuestra lista de seguimiento.

Cómo funciona nuestro análisis

Explicado en 6 pasos:

- 1 1

- 2 2

- 3 3

- 4 4

- 5 5

- 6 6

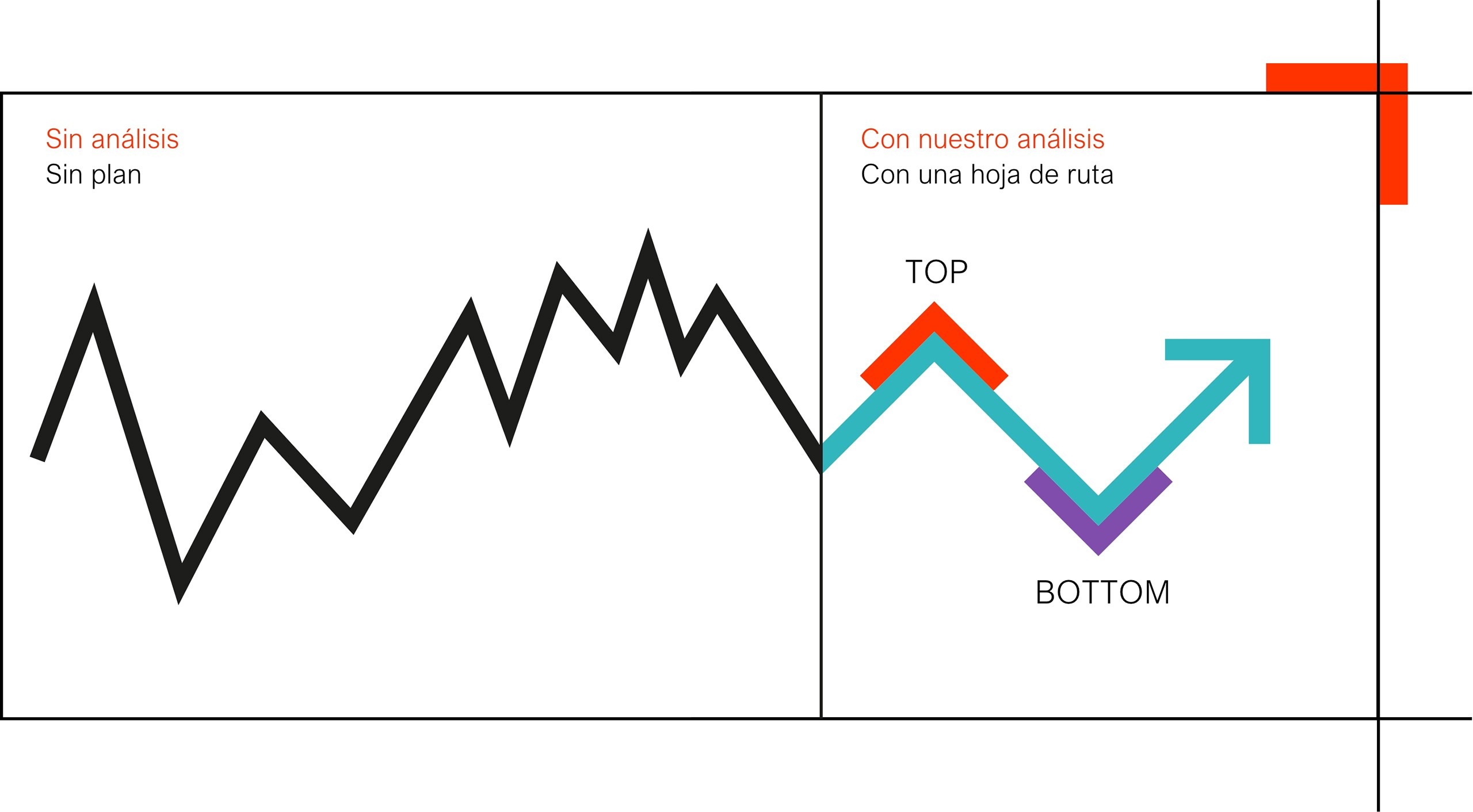

¿Qué son los expositores de velas?

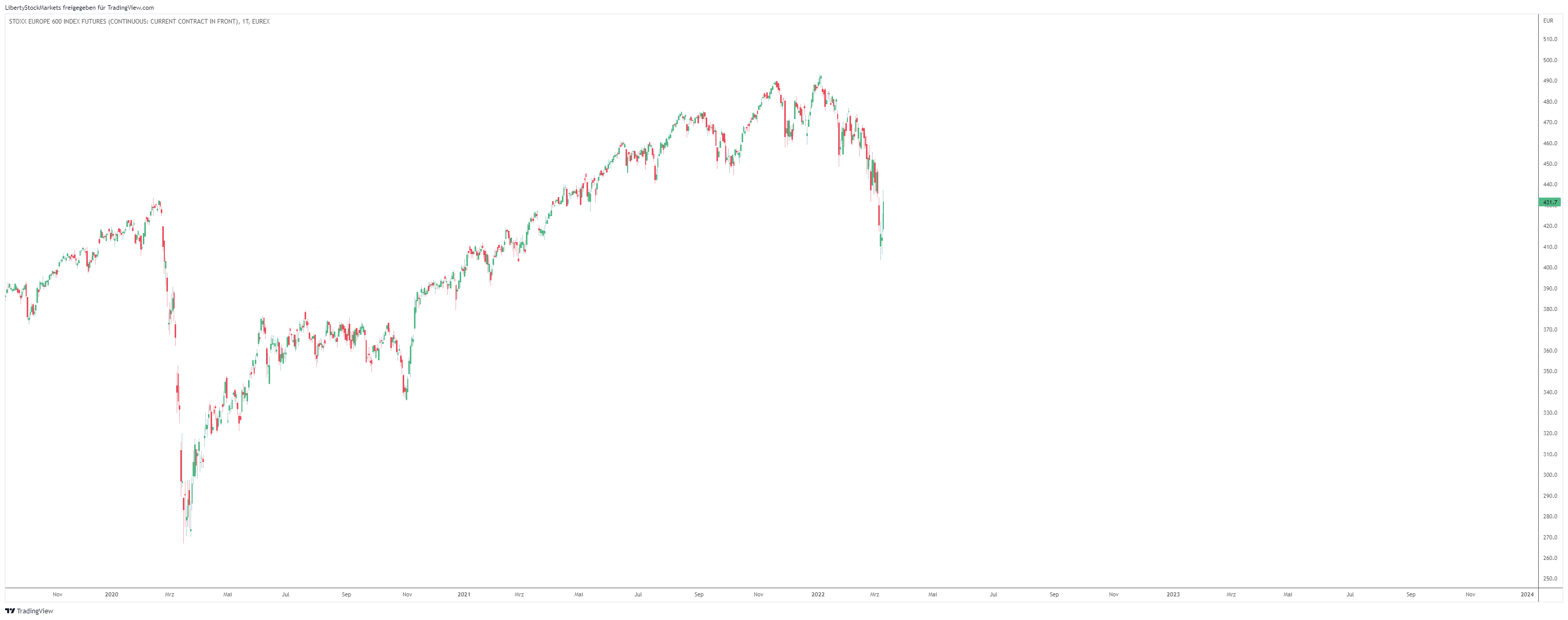

La evolución de los precios de los valores negociables en bolsa (por ejemplo, ETF y acciones) se muestra en los denominados gráficos de velas.

Cada vela representa una unidad de tiempo. Por ejemplo, un día. Las velas se alinean en el gráfico según su posición en el precio y producen así la tendencia del precio.

Si la vela es verde, el precio de cierre (en nuestro ejemplo tras una hora de negociación) es superior al de su inicio. Un nivel de precios más alto que al principio de la hora medida.

Si es roja, el precio de cierre es inferior al de inicio.

La idea básica

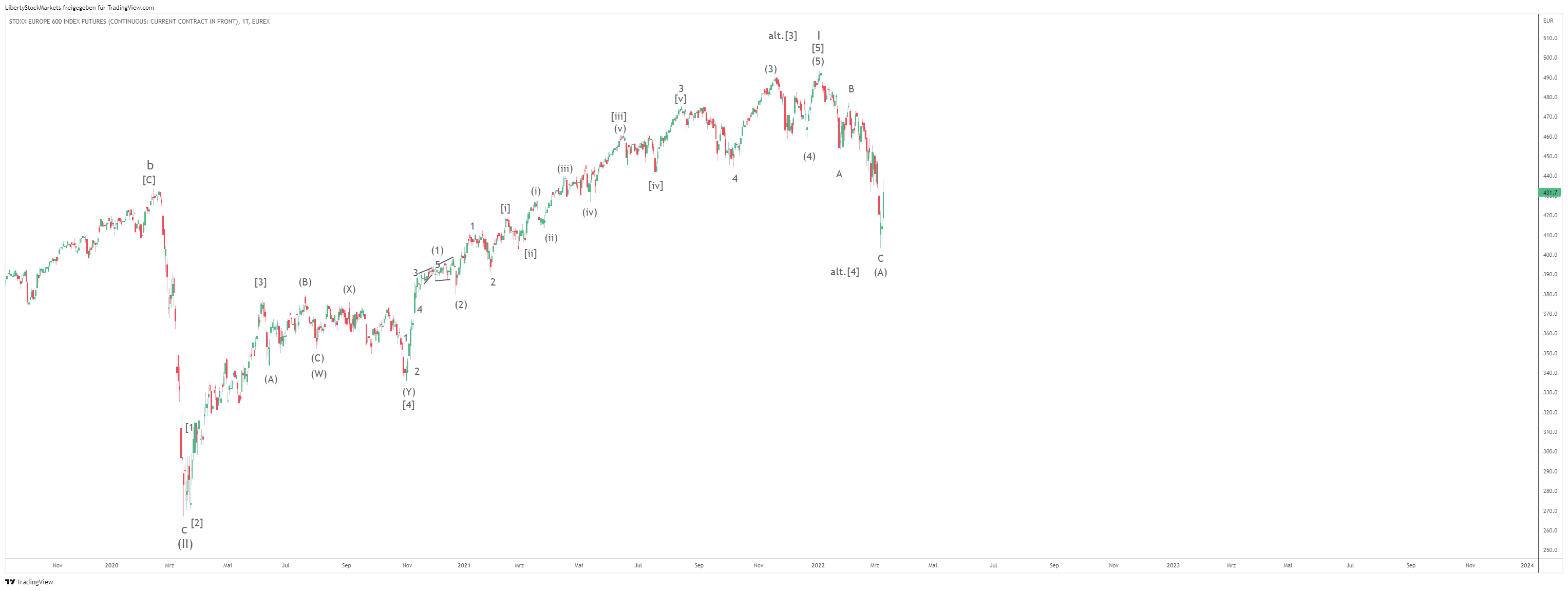

Nuestro método se basa en el desarrollo de la llamada Teoría de las Ondas de Elliott, creada por Ralf Nelson Elliott en la década de 1930.

– Las razones para operar residen en la psicología de los inversores y no en acontecimientos o noticias (bursátiles).

– Las acciones de los inversores dejan patrones en los gráficos de precios.

– Estos patrones se basan en relaciones matemáticas.

– Como todos los demás acontecimientos naturales, pueden explicarse mediante las matemáticas.

– En ello se basa nuestro cálculo de los movimientos de los precios y nuestras previsiones.

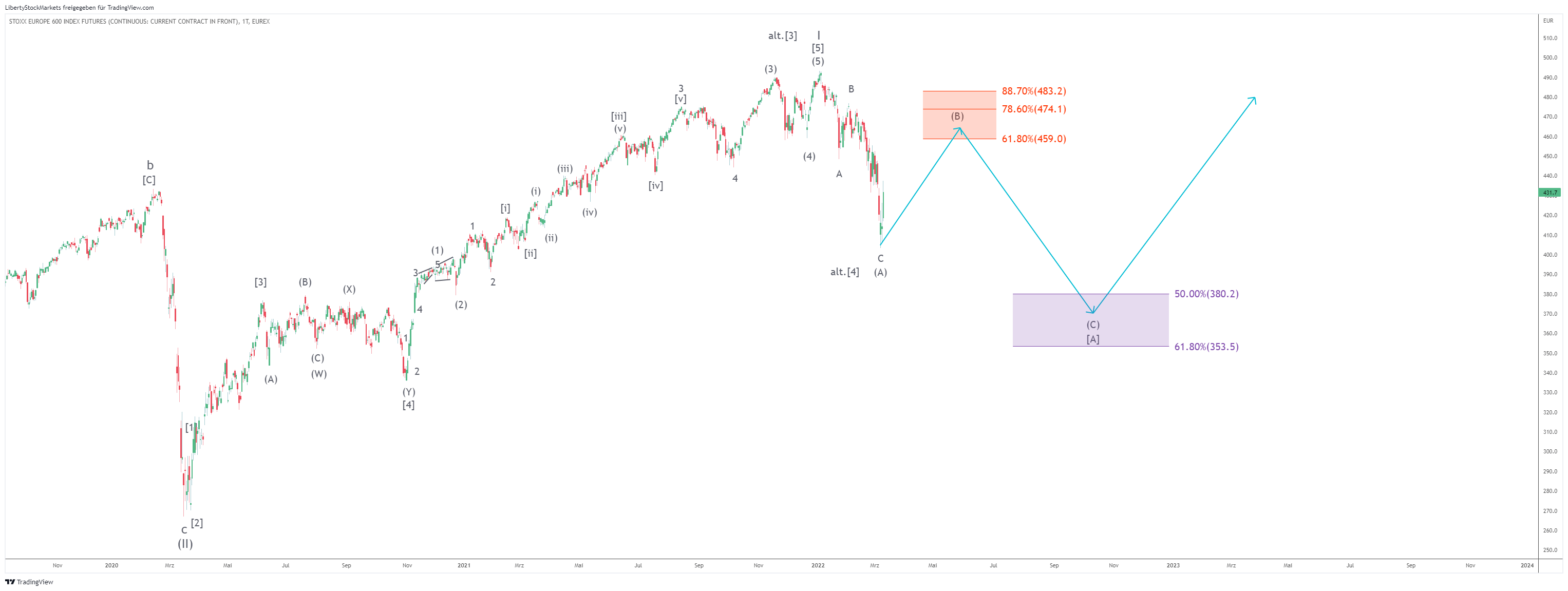

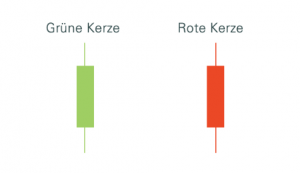

Las cajas de colores

Las cajas rojas

indican un punto de inflexión esperado en el precio al alza. Para nosotros, esta zona describe una oportunidad para vender o vender parcialmente con el fin de obtener beneficios. Sin embargo, dependiendo de cada caso, también puede tener sentido mantener la posición.

Las casillas violetas

indican un punto de inflexión esperado en el precio a la baja. Para nosotros, esta zona describe una oportunidad de compra.

Es lo que se denomina un fondo, ya que lo más probable es que el precio suba desde ahí durante un largo periodo de tiempo.

Para nosotros, estas son las regiones de compra perfectas para las inversiones a largo plazo.

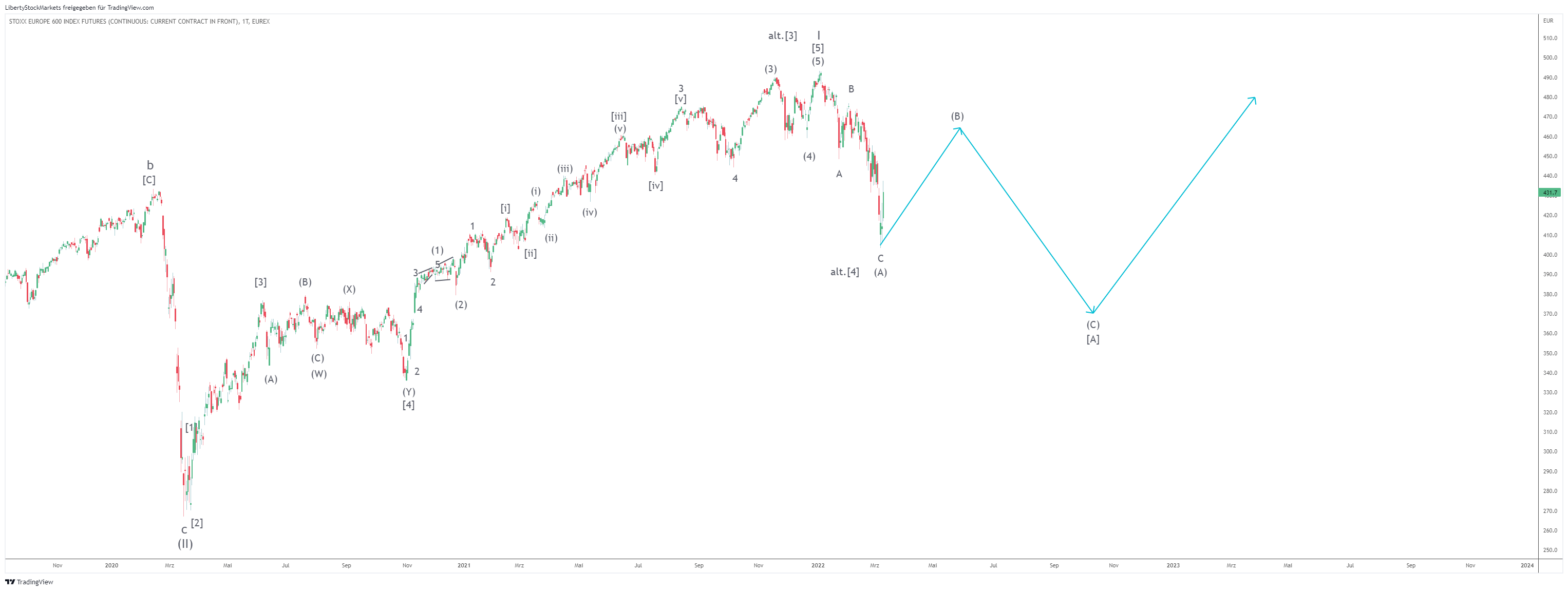

Flechas y líneas

Las flechas de puntos

muestran la ruta alternativa (alt.) que tomará el rumbo si nuestra primera previsión deja de ser válida.

Los círculos morados indican puntos de inflexión significativos en la ruta alternativa. Son análogos a los recuadros rojos o violetas (véase más arriba).

Las líneas horizontales

indican niveles de precios importantes en el gráfico. Por ejemplo, resistencias por encima de las cuales el precio debe subir o soportes por debajo de los cuales ya no debe bajar.

Cuñas

La cuña hacia arriba en el círculo morado

simboliza una tendencia principal alcista

Este símbolo se encuentra en la parte superior izquierda del gráfico

La cuña descendente en el círculo rojo

simboliza una tendencia principal bajista

Este símbolo se encuentra en la parte superior izquierda del gráfico

6 ¿Y adónde nos llevará el viaje en el futuro?

Nuestra lista de vigilancia.

Seleccionar las acciones adecuadas es una parte fundamental de nuestra experiencia. Por eso también supervisamos numerosas acciones y ETF que consideramos prometedores pero que aún no están listos para nuestra cartera.

Nuestra lista de seguimiento contiene todos los títulos que podríamos comprar en el futuro. Por supuesto, también estaremos encantados de compartirlas con usted. Y lo mejor de todo: analizamos diariamente todos los títulos de nuestra lista de seguimiento, así como los títulos que ya están en nuestra cartera. Quizá ya tenga uno o dos en su cartera.

7 Nuestras reglas de oro para operar con acciones y ETFs

Aquí presentamos brevemente nuestras reglas de oro para operar con valores, que cumplimos estrictamente una vez que hemos seleccionado nuestros valores. De este modo, nos aseguramos de minimizar estratégicamente nuestro riesgo.

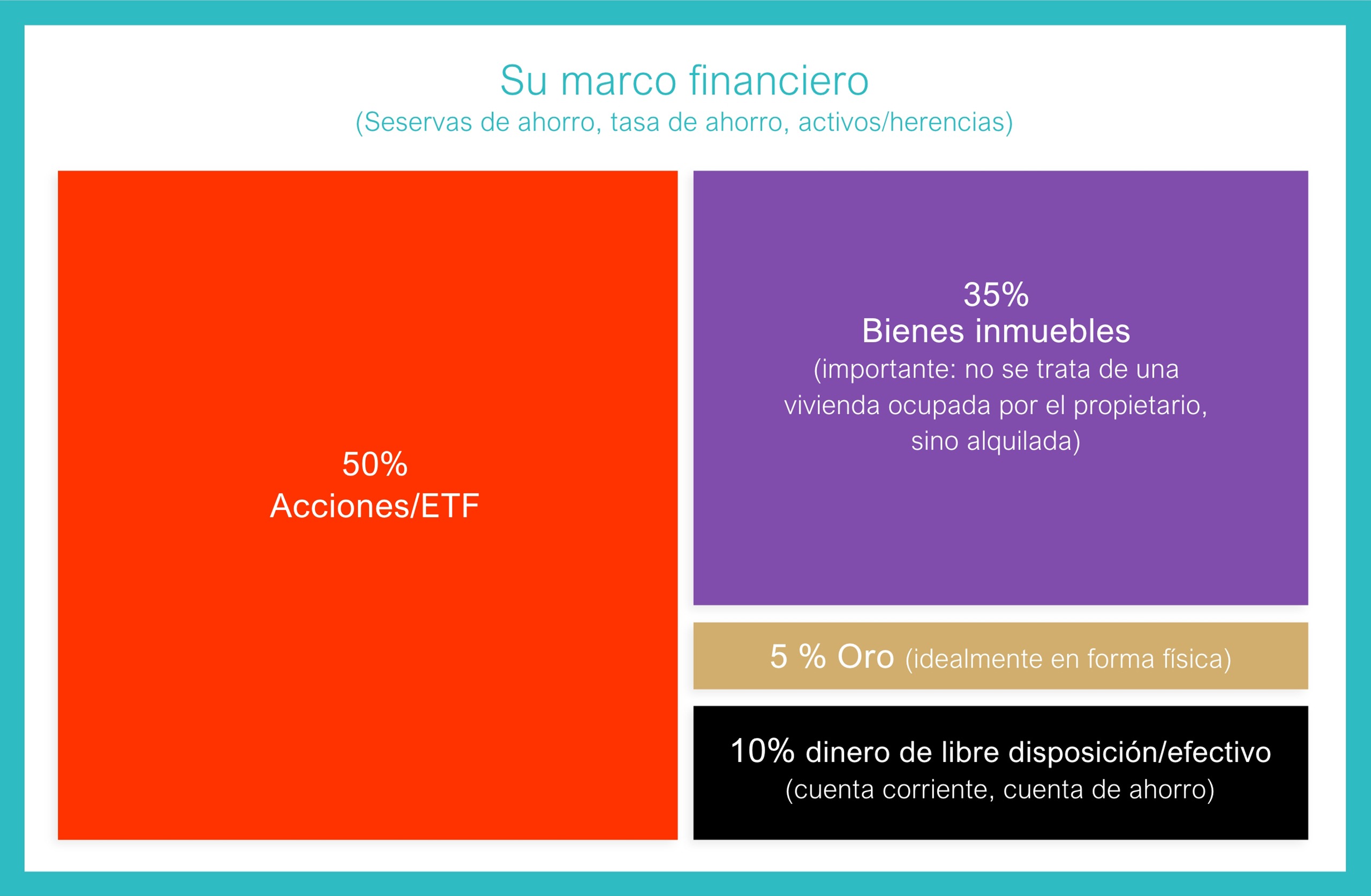

8 Aspectos básicos para acumular activos sólidos

Puede ver la distribución ideal de activos en el siguiente resumen

En función de su situación financiera básica, siempre es aconsejable no poner todos los huevos en la misma cesta, sino incluir varias.

Probablemente no exista una única forma de acumular una fortuna sólida. Sin embargo, hay algunas cosas importantes que nos gustaría compartir con usted.

El siguiente ejemplo refleja la forma ideal de invertir su dinero.

Esto puede parecer difícil a primera vista. Pero no lo es, si eres constante y tienes tiempo suficiente (más de 10 a 15 años).

Acciones y ETF

Tanto las acciones como los ETF son cada vez más populares. Incluso sumas de dinero comparativamente pequeñas pueden generar grandes beneficios con el tiempo. Puede ahorrar tanto dinero al mes como le sea posible. Puede invertirlo siempre que surjan oportunidades. Todo es completamente flexible y sencillo. En Alemania, más de 12 millones de personas ya operan con acciones y ETF*. Y la tendencia es al alza.

Las ventajas de las acciones y los ETF son evidentes

Gracias a Internet, negociar con acciones y ETF es ahora muy fácil. Todo puede hacerse cómodamente a través del ordenador o el smartphone. Puede acceder a sus acciones casi desde cualquier lugar del mundo y en cualquier momento. Puede negociarlas diariamente, excepto en días festivos, de lunes a viernes durante el horario de apertura de las respectivas bolsas.

No consideramos que el riesgo asociado a las acciones y los ETF sea especialmente elevado. ¿O qué probabilidad cree que hay de que Apple, Tesla o McDonald’s quiebren en los próximos 10 años? Creemos que es bastante baja. Por supuesto, tampoco tenemos ninguna certeza, pero basándonos en nuestros cálculos, suponemos que podemos esperar un crecimiento sustancial superior al de otras clases de activos, como el inmobiliario. Razón de más para fijar ahora el rumbo correcto.

A menudo se subestima el dividendo. Se trata de una forma de interés sobre sus acciones. Automáticamente recibe dinero varias veces al año por cada acción que posee, simplemente porque posee la acción. Por cierto, esto también se aplica a la mayoría de los ETF.

Lo más importante es la estrategia. Y para eso nos tiene a nosotros. Apostamos por una amplia diversificación para minimizar los riesgos. Lo conseguimos, por ejemplo, con un ETF sobre el índice más amplio y fuerte de EE.UU., el S&P 500.

A la hora de componer nuestra cartera, no sólo nos aseguramos de que sólo tenemos acciones de empresas con un gran potencial y un negocio sólido, sino también de que no dependen unas de otras. McDonald’s y Apple operan en sectores completamente distintos.

Las desventajas de las acciones y los ETF

Como en cualquier otro negocio, eres totalmente responsable de ti mismo y de tus inversiones. Tienes que decidir por ti mismo cuándo y dónde entrar y salir. Pero para eso ya nos tiene a nosotros.

*Fuente: Deutsches Aktieninstitut

Inmobiliario

¿Cuántos alemanes cree que tienen una vivienda en propiedad? Probablemente calculará una proporción demasiado alta. Por desgracia, los alemanes sólo ocupan los últimos puestos en una comparación europea, con una proporción del 51,1%, por detrás de Austria (55,2%) y por delante de Suiza (42,5%). En comparación, en Rumanía (líder en Europa) más del 95% de la población es propietaria de su vivienda*.

Las ventajas de la propiedad

Si la propiedad se alquila en lugar de ser utilizada por el propietario, puede financiarse con los ingresos del alquiler. Esto significa que no tiene que utilizar sus propios fondos. Este tipo de financiación le permite acumular un capital sólido a lo largo de los años. En la vejez, es una buena reserva y también una buena garantía que puede utilizar para otros proyectos en el banco.

Las desventajas de la propiedad

Con la financiación adquieres un compromiso a largo plazo y no puedes llevarte la propiedad contigo. Está y permanece en un solo lugar. Si quieres vivir en el extranjero, puede que tengas que buscar nuevos inquilinos desde allí. Si tiene malos inquilinos, es posible que tenga que gastar dinero en reformas o incluso renovaciones. Aunque las pérdidas de alquileres son raras, también forman parte de su riesgo. Además, el mercado no es tan fácil de predecir como la bolsa. No es seguro que su propiedad aumente de valor.

*Fuente: Eurostat (a fecha de: 2019)

Oro

La razón por la que los bancos centrales, por ejemplo, también invierten una parte en oro es la cobertura material. Sin embargo, no consideramos muy probable el colapso del mundo occidental. Por lo tanto, creemos que sólo alrededor del 5% de los activos en oro tiene sentido.