Il nostro metodo di successo.

Ecco come funziona.

2 Come troviamo e valutiamo i titoli interessanti?

Siamo il vostro navigatore finanziario per prendere decisioni migliori.

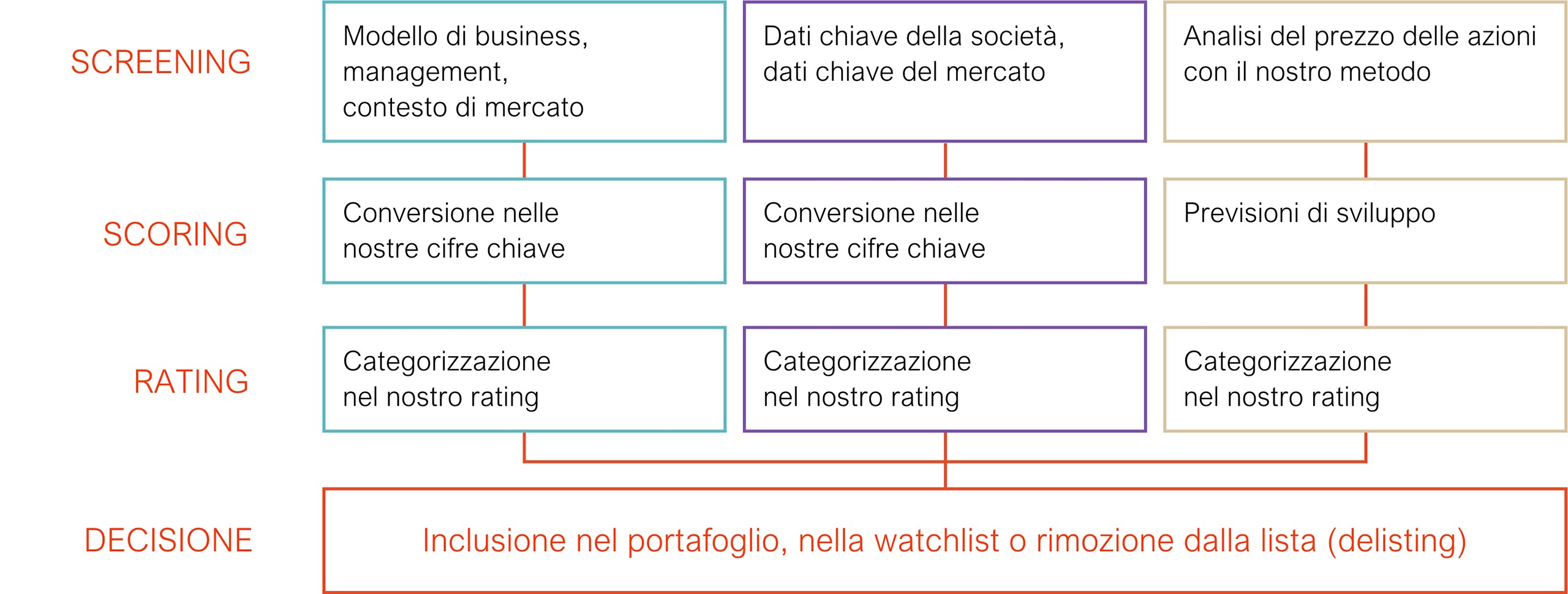

Il primo passo del nostro processo di selezione è uno screening aziendale di base. Qui poniamo domande molto semplici, come le seguenti:

- Cosa produce l’azienda?

- La comprendiamo o ne comprendiamo i prodotti?

- I prodotti o il modello di business possono essere copiati?

- L’azienda ha una posizione di mercato dominante?

- Com’è l’ambiente competitivo?

- Come è organizzato il management?

- Come sono i bilanci dell’azienda?

- Quali sono le prospettive dell’azienda, sia in termini di cifre che di opportunità o rischi di mercato?

- Come si presenta il prezzo delle azioni? Il prezzo dell’azione è in vista di un calo importante, nel mezzo di un calo o all’inizio di un aumento?

Il primo passo del nostro processo di selezione è uno screening aziendale di base. Qui poniamo domande molto semplici, come le seguenti:

- Cosa produce l’azienda?

- La comprendiamo o ne comprendiamo i prodotti?

- I prodotti o il modello di business possono essere copiati?

- L’azienda ha una posizione di mercato dominante?

- Com’è l’ambiente competitivo?

- Come è organizzato il management?

- Come sono i bilanci dell’azienda?

- Quali sono le prospettive dell’azienda, sia in termini di cifre che di opportunità o rischi di mercato?

- Come si presenta il prezzo delle azioni? Il prezzo dell’azione è in vista di un calo importante, nel mezzo di un calo o all’inizio di un aumento?

Una panoramica grafica del nostro processo decisionale:

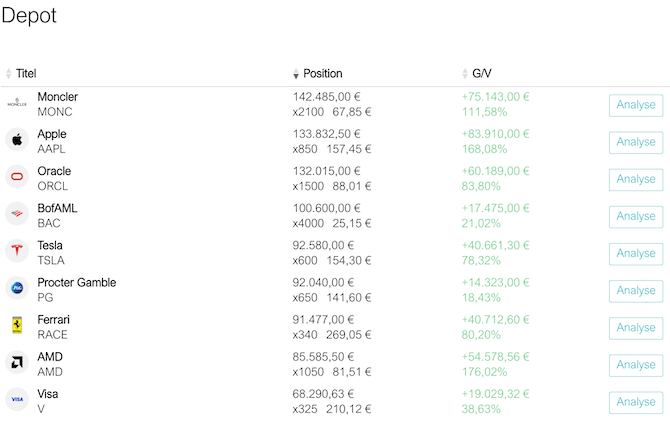

3 Non ci limitiamo a parlare, ma agiamo!

Il nostro portfolio di esempio può essere toccato con mano.

Liberty Stock Markets portafoglio campione.

Come è strutturato il nostro portafoglio modello?

Il nostro portafoglio modello è strutturato come un qualsiasi portafoglio reale. Ovvero come un portafoglio continuo con un rapporto di risparmio. Non partiamo da zero ogni anno, ma continuiamo a mantenere il nostro portafoglio all’infinito. Non c’è un valore iniziale né un valore obiettivo, ma un portafoglio in costante crescita grazie ai depositi di risparmio mensili e ai profitti reinvestiti, proprio come tutti possono e devono fare.

Nella panoramica del nostro portafoglio potete vedere in qualsiasi momento quali titoli deteniamo attualmente e quali abbiamo acquistato o venduto, quando e a quali condizioni.

Liberty Stock Markets è sinonimo di massima performance e trasparenza.

Potete misurarci ogni giorno in base alle nostre azioni.

Un progetto a lungo termine da cui tutti traggono vantaggio.

4 Sapere dove va il mercato è la nostra chiave del successo!

Le analisi.

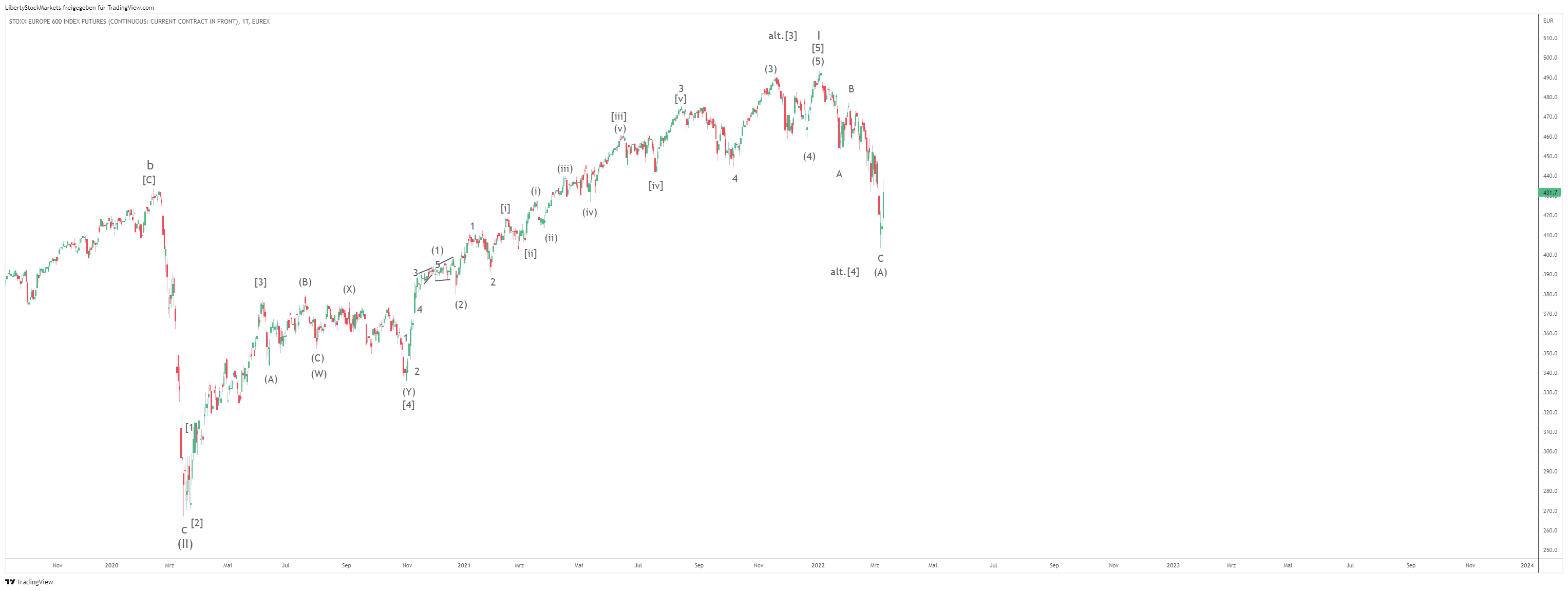

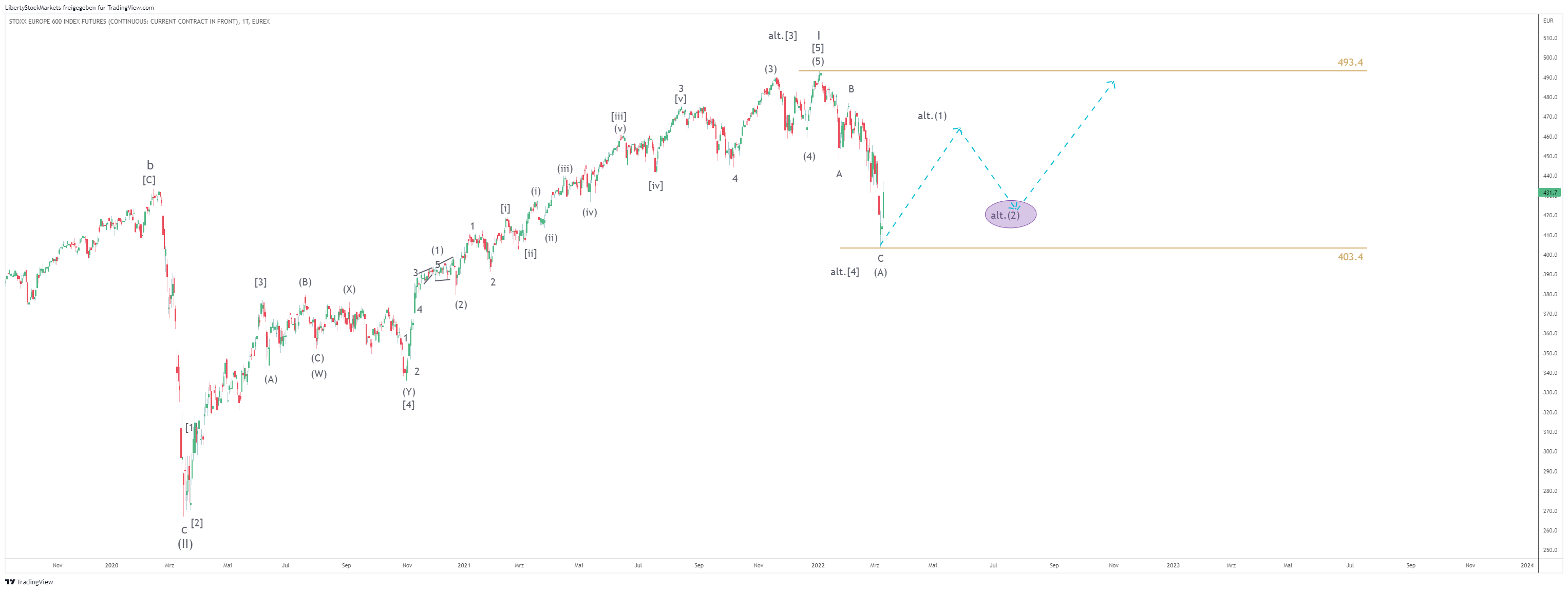

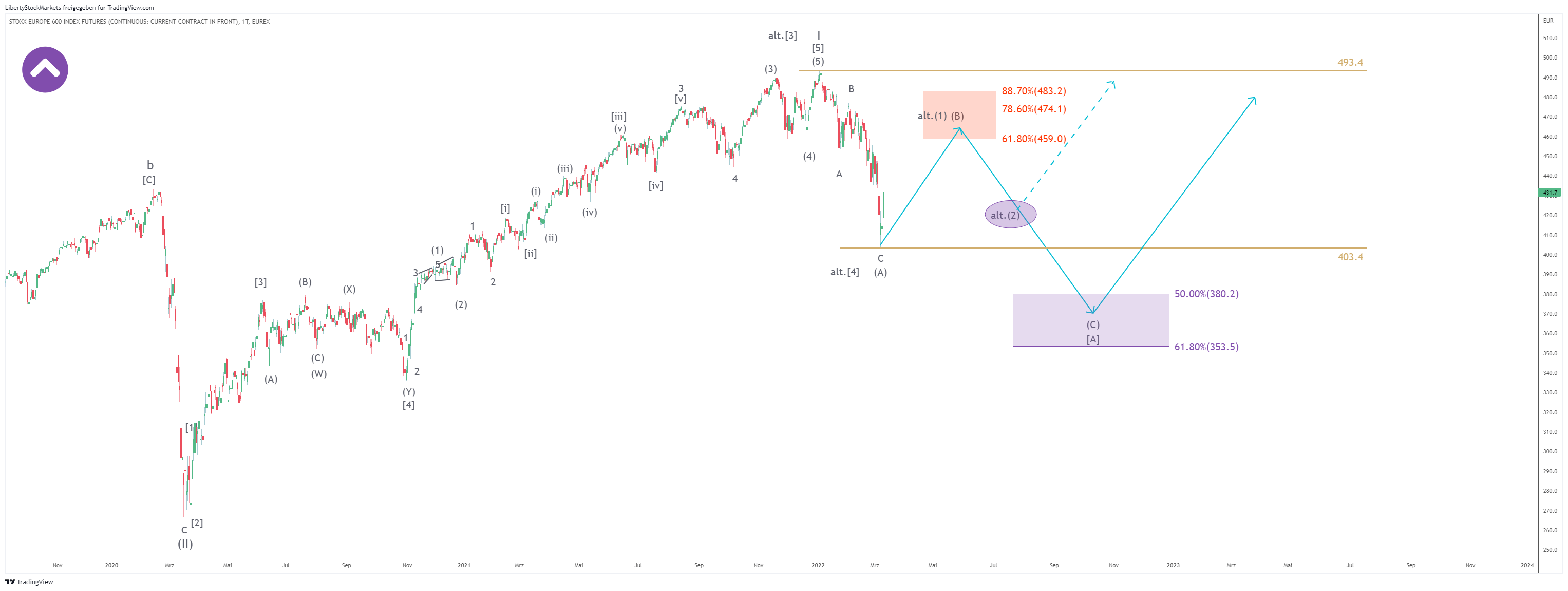

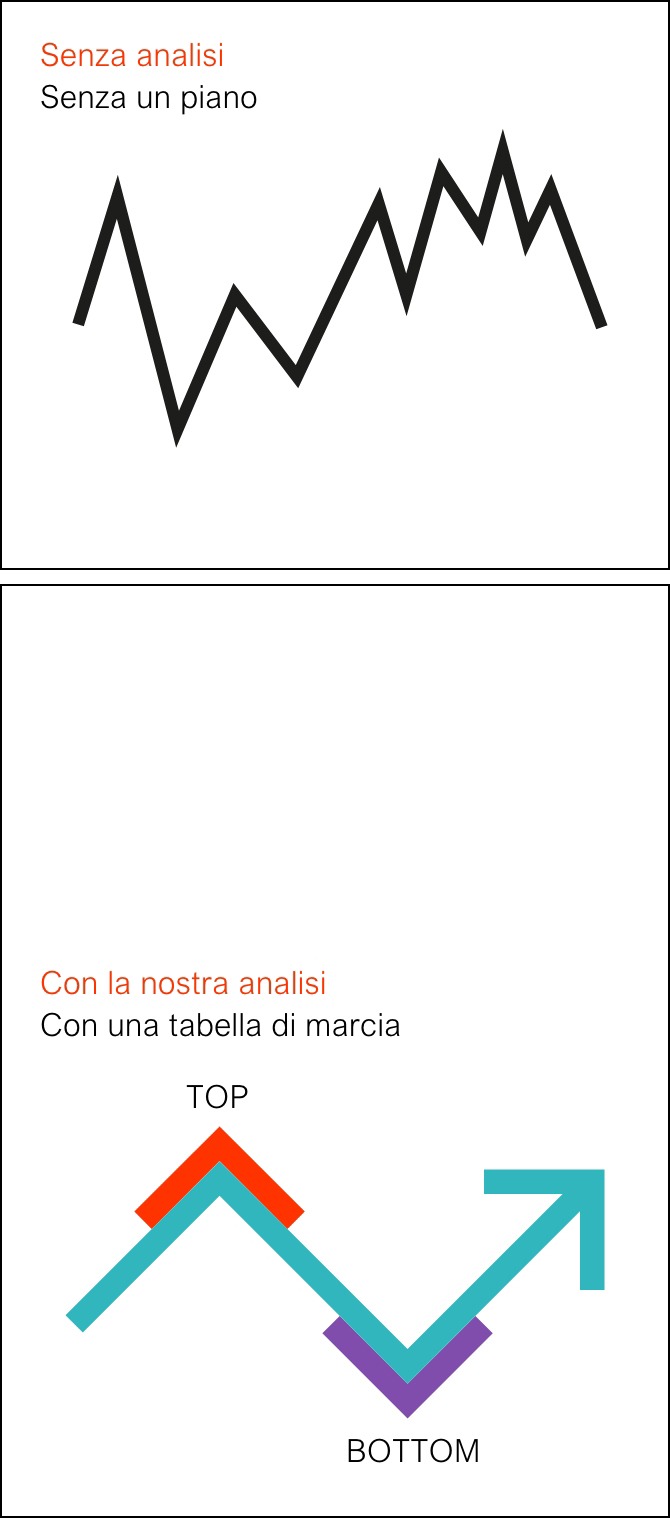

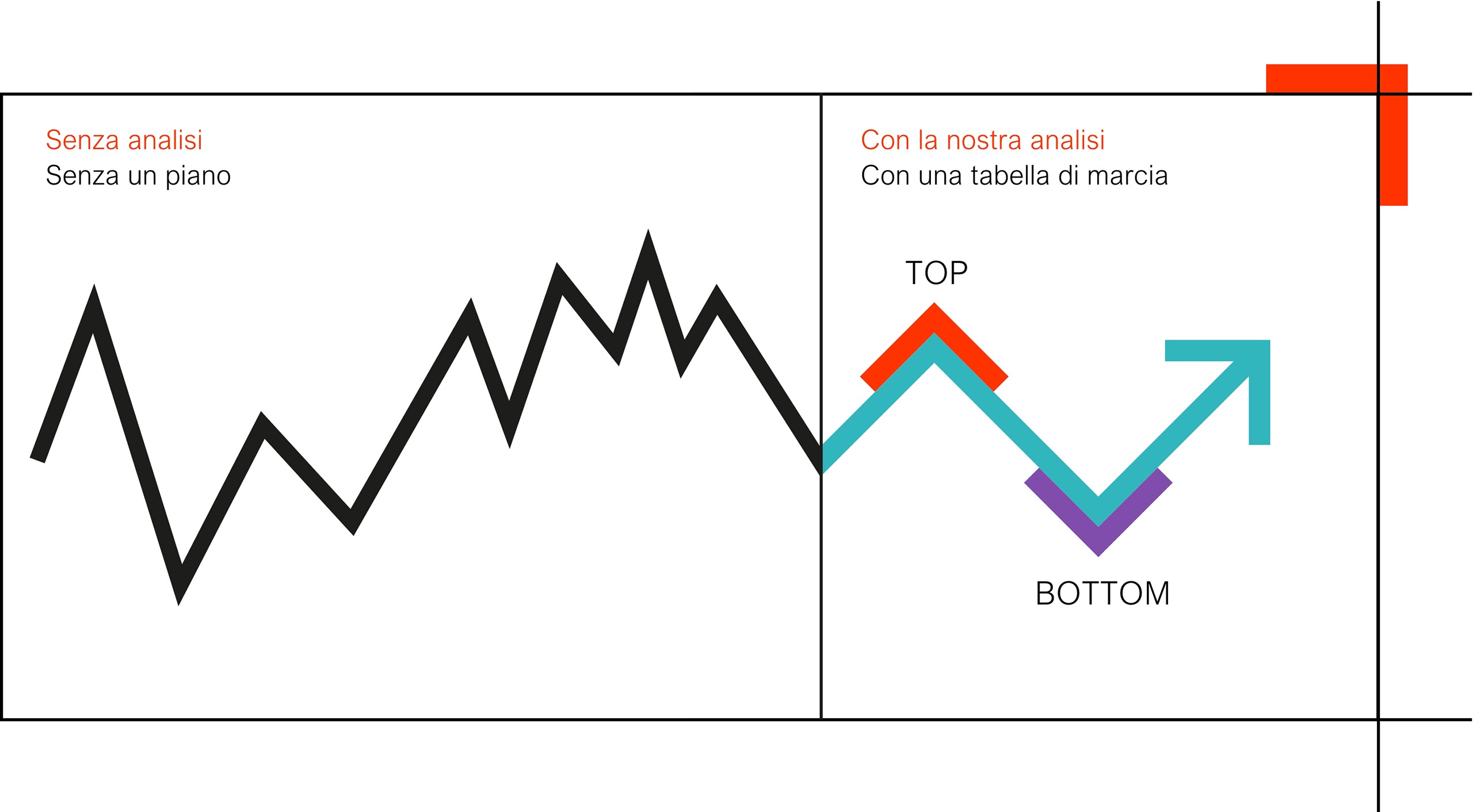

Le nostre analisi di indici, ETF e azioni costituiscono il cuore della nostra attività. Con le nostre analisi ci distinguiamo dal mercato perché sappiamo già dove sta andando il mercato e dove sono i punti importanti che richiedono la nostra azione.

Sappiamo esattamente quando acquistare per ottenere il massimo rendimento possibile.

Sappiamo esattamente dove è necessario uscire o realizzare profitti. Il nostro metodo matematico-analitico ci permette di

di fare ciò che la maggior parte delle persone non riesce a fare, ossia agire in modo anticiclico: comprare ai minimi e vendere ai massimi.

Vi offriamo analisi chiare e comprensibili di numerosi indici, ETF e di un’ampia gamma di azioni.

Si tratta di tutti i titoli che attualmente deteniamo in portafoglio e di tutti i titoli che sono nella nostra watchlist.

Le nostre analisi di indici, ETF e azioni costituiscono il cuore della nostra attività. Con le nostre analisi ci distinguiamo dal mercato perché sappiamo già dove sta andando il mercato e dove sono i punti importanti che richiedono la nostra azione.

Sappiamo esattamente quando acquistare per ottenere il massimo rendimento possibile.

Sappiamo esattamente dove è necessario uscire o realizzare profitti. Il nostro metodo matematico-analitico ci permette di

di fare ciò che la maggior parte delle persone non riesce a fare, ossia agire in modo anticiclico: comprare ai minimi e vendere ai massimi.

Vi offriamo analisi chiare e comprensibili di numerosi indici, ETF e di un’ampia gamma di azioni.

Si tratta di tutti i titoli che attualmente deteniamo in portafoglio e di tutti i titoli che sono nella nostra watchlist.

Come funziona la nostra analisi

Spiegato in 6 passi:

- 1 1

- 2 2

- 3 3

- 4 4

- 5 5

- 6 6

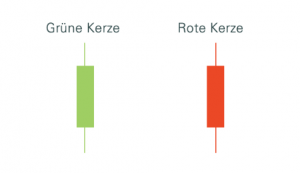

Cosa sono le esposizioni di candele?

L’andamento dei prezzi dei titoli negoziabili in borsa (ad esempio, ETF e azioni) viene mostrato nei cosiddetti grafici a candela.

Ogni candela rappresenta un’unità di tempo. Ad esempio, un giorno. Le candele sono allineate nel grafico in base alla loro posizione di prezzo e producono così l’andamento dei prezzi.

Se la candela è verde, il prezzo di chiusura (nel nostro esempio dopo un’ora di contrattazione) è superiore a quello iniziale. Un livello di prezzo più alto rispetto all’inizio dell’ora misurata.

Se è rossa, il prezzo di chiusura è inferiore a quello di partenza.

L’idea di base

Il nostro metodo si basa sull’ulteriore sviluppo della cosiddetta teoria delle onde di Elliott, creata da Ralf Nelson Elliott negli anni Trenta.

– Le ragioni del trading risiedono nella psicologia degli investitori e non negli eventi o nelle notizie (di borsa).

– Le azioni degli investitori lasciano dei modelli nei grafici dei prezzi.

– Questi schemi si basano su relazioni matematiche.

– Come tutti gli altri eventi naturali, possono essere spiegati con la matematica.

– Il nostro calcolo dei movimenti di prezzo e le nostre previsioni si basano su questo.

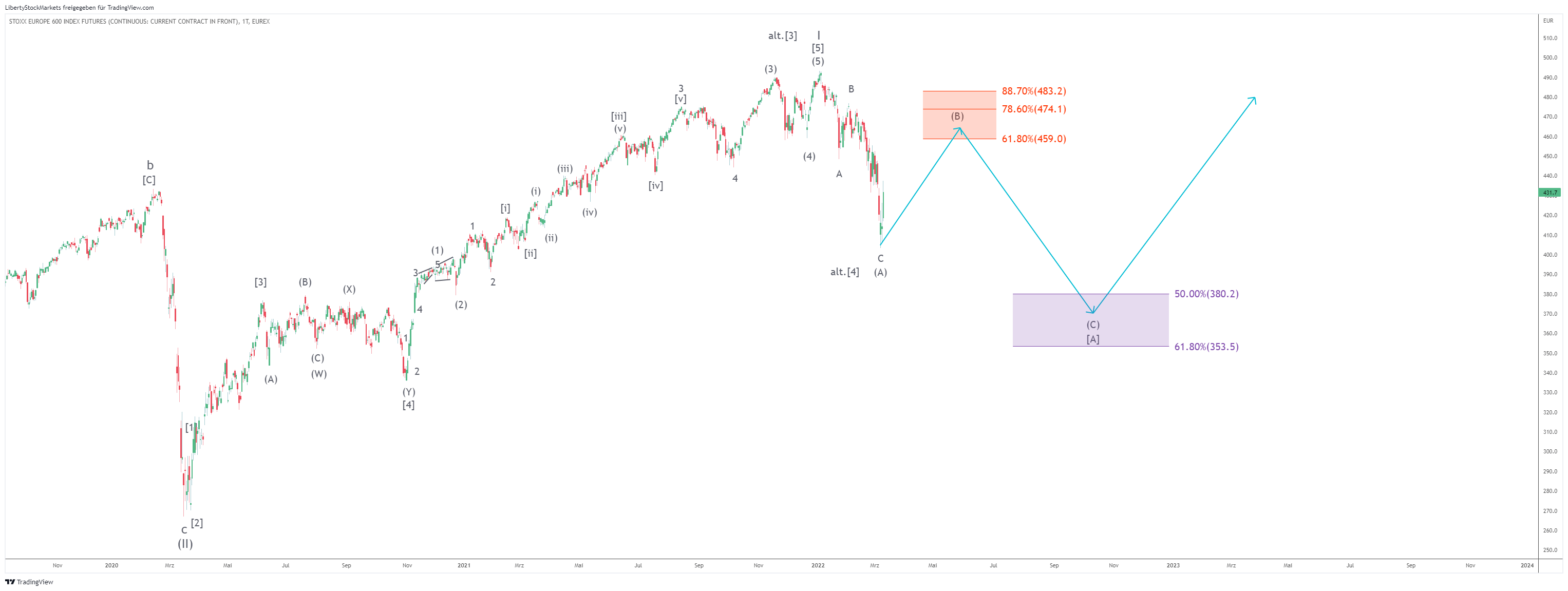

Le caselle colorate

Le scatole rosse

indicano un punto di svolta previsto nel prezzo al rialzo. Per noi, quest’area descrive un’opportunità di vendita o di vendita parziale per realizzare profitti. A seconda dei casi, tuttavia, può anche essere opportuno mantenere la posizione.

I riquadri viola

indicano un punto di svolta previsto per il prezzo al ribasso. Per noi, quest’area descrive un’opportunità di acquisto.

Si tratta di un cosiddetto bottom, in quanto è probabile che il prezzo salga da lì per un lungo periodo di tempo.

Per noi, queste sono le aree di acquisto perfette per gli investimenti a lungo termine.

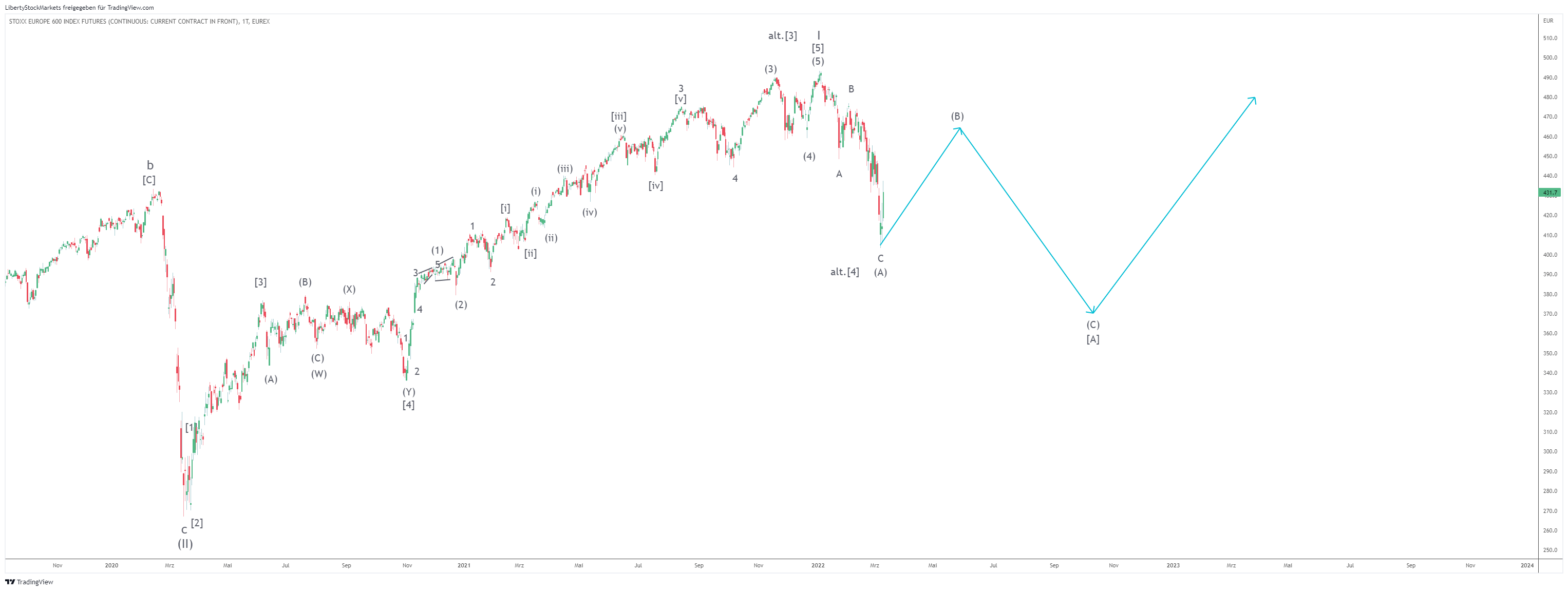

Frecce e linee

Le frecce tratteggiate

indicano il percorso alternativo (alt.) che la rotta seguirà se la nostra prima previsione non è più valida.

I cerchi viola indicano punti di svolta significativi sul percorso alternativo. Sono analoghi ai riquadri rossi o viola (vedi sopra).

Le linee orizzontali

indicano importanti livelli di prezzo nel grafico. Ad esempio, resistenze al di sopra delle quali il prezzo deve salire o supporti al di sotto dei quali non deve più scendere.

Zeppe

Il cuneo verso l’alto nel cerchio viola

simboleggia una tendenza principale al rialzo

Questo simbolo si trova nella parte superiore sinistra del grafico

Il cuneo discendente nel cerchio rosso

simboleggia una tendenza principale al ribasso

Questo simbolo si trova in alto a sinistra del grafico

6 E dove ci porterà il viaggio in futuro?

La nostra watchlist.

La selezione dei titoli giusti è una parte fondamentale della nostra esperienza. Per questo motivo monitoriamo anche numerose azioni ed ETF che consideriamo promettenti ma che non sono ancora pronti per il nostro portafoglio.

La nostra watchlist contiene tutti i titoli che potremmo acquistare in futuro. Naturalmente, siamo anche felici di condividerli con voi. E soprattutto: analizziamo quotidianamente tutti i titoli della nostra watchlist, oltre a quelli già presenti nel nostro portafoglio. Forse ne avete già uno o due in portafoglio.

7 Le nostre regole d’oro per il trading di azioni ed ETF

Qui presentiamo brevemente le nostre regole d’oro per il trading azionario, alle quali ci atteniamo rigorosamente una volta selezionati i titoli. In questo modo, ci assicuriamo di minimizzare strategicamente il rischio.

8 Le basi della costruzione di un patrimonio solido

La distribuzione ideale degli asset è illustrata nella seguente panoramica

A seconda della vostra situazione finanziaria di base, è sempre consigliabile non mettere tutte le uova in un solo paniere, ma includerne diversi.

Probabilmente non esiste un unico modo migliore per costruire una solida fortuna. Tuttavia, ci sono alcune cose importanti che vorremmo condividere con voi.

Il seguente esempio riflette il modo ideale di investire il proprio denaro.

A prima vista può sembrare difficile. Ma non lo è, se siete coerenti e avete abbastanza tempo (più di 10-15 anni).

Azioni ed ETF

Sia le azioni che gli ETF stanno diventando sempre più popolari. Anche somme relativamente piccole possono generare profitti elevati nel tempo. Potete accantonare ogni mese la somma che riuscite a mettere da parte. Potete investirli ogni volta che si presentano le opportunità. Tutto è completamente flessibile e semplice. In Germania oltre 12 milioni di persone fanno già trading su azioni ed ETF*. E la tendenza è in forte aumento.

I vantaggi delle azioni e degli ETF sono evidenti

Grazie a Internet, negoziare azioni ed ETF è diventato molto semplice. Tutto può essere fatto comodamente tramite computer o smartphone. Potete accedere alle vostre azioni praticamente ovunque nel mondo e in qualsiasi momento. Si possono negoziare tutti i giorni, tranne i giorni festivi, dal lunedì al venerdì durante gli orari di apertura delle rispettive borse.

Non riteniamo che il rischio associato alle azioni e agli ETF sia particolarmente elevato. Quanto è probabile che Apple, Tesla o McDonald’s falliscano nei prossimi 10 anni? A nostro avviso, piuttosto bassa. Certo, nemmeno noi abbiamo certezze, ma in base ai nostri calcoli riteniamo di poterci aspettare una crescita sostanziale, superiore a quella di altre asset class, come ad esempio gli immobili. Un motivo in più per impostare subito la giusta rotta.

Il dividendo è spesso sottovalutato. Si tratta di una forma di interesse sulle vostre azioni. Per ogni azione detenuta si riceve automaticamente del denaro più volte all’anno, semplicemente perché si detiene l’azione. Per inciso, questo vale anche per la maggior parte degli ETF.

La cosa più importante è la strategia. E per questo ci siamo noi. Ci concentriamo su un’ampia diversificazione per ridurre al minimo i rischi. Lo otteniamo, ad esempio, con un ETF sull’indice più ampio e solido degli Stati Uniti, l’S&P 500.

Quando componiamo il nostro portafoglio, non solo ci assicuriamo di detenere solo azioni di società che hanno un grande potenziale e un’attività solida, ma anche che non dipendano l’una dall’altra. McDonald’s e Apple operano in settori completamente diversi.

Gli svantaggi delle azioni e degli ETF

Come per qualsiasi altra attività, siete pienamente responsabili di voi stessi e dei vostri investimenti. Dovete decidere da soli quando e dove entrare e uscire. Ma è per questo che ora avete noi.

*Fonte: Deutsches Aktieninstitut

Immobili

Quanti tedeschi pensate che possiedano una proprietà? Probabilmente la percentuale è troppo alta. Purtroppo, i tedeschi occupano solo gli ultimi posti in un confronto europeo con una quota del 51,1%, dietro all’Austria (55,2%) e davanti alla Svizzera (42,5%). A titolo di confronto, in Romania (leader in Europa) oltre il 95% della popolazione possiede un immobile di proprietà*.

I vantaggi della proprietà

Se l’immobile viene affittato piuttosto che utilizzato dal proprietario, può essere finanziato con il reddito da locazione. Ciò significa che non è necessario utilizzare fondi propri. Questo tipo di finanziamento consente di accumulare un capitale solido nel corso degli anni. In età avanzata, si tratta di una buona riserva e anche di una buona garanzia da utilizzare per altri progetti in banca.

Gli svantaggi della proprietà

Con il finanziamento si assume un impegno a lungo termine e non si può portare con sé l’immobile. L’immobile è e rimane in un luogo. Se volete vivere all’estero, potreste dover cercare nuovi inquilini da lì. Se gli inquilini sono cattivi, potreste dover spendere soldi per ristrutturare o addirittura rinnovare l’immobile. Anche se le perdite di affitto sono rare, fanno parte del rischio. Inoltre, il mercato non è facile da prevedere come il mercato azionario. Non è detto che il vostro immobile aumenti di valore.

*Fonte: Eurostat (stato: 2019)

Oro

Il motivo per cui le banche centrali, ad esempio, investono una parte dell’oro è la copertura materiale. Tuttavia, non riteniamo molto probabile il crollo del mondo occidentale. Riteniamo quindi che solo il 5% circa del patrimonio in oro abbia senso.